Teil II der Artikelreihe zum Thema Geldsystem. Der Schwerpunkt liegt hierbei auf dem Schulden- und Verschuldungssystem, was im ersten Teil nur kurz erläutert wurde, jetzt aber genauer seziert und analysiert wird.

Hier geht es zur Gesamtfassung

„Es gibt zwei Wege, ein Land zu erobern und zu unterwerfen: Durch das Schwert oder durch Verschuldung.“ John Adams (1735-1826), Gründervater und zweiter Präsident der Vereinigten Staaten von Amerika

Während mittlerweile immer mehr Ökonomen und auch Zentralbanker erkannt haben, dass die Inflation nicht nur „temporär“, sondern nachhaltig ist, droht nicht nur ein Finanz- oder Wirtschaftssystem zu kollabieren. Es besteht die Möglichkeit einer regelrechten Geldrevolution, die auch eine Transformation der Gesellschaft mit sich bringen würde. Denn das alte Geldsystem scheint ausgedient zu haben. Der Starinvestor und Multimilliardär Ray Dalio sieht die Welt in der fünften von insgesamt sechs Phasen des derzeitigen Zyklus. Nach Phase sechs löst sich dieser auf und mündet in ein neues System. Der Zyklus beginnt von vorn.

Der kurzfristige Schuldenzyklus

Es gibt nach Dalio einen kurzfristigen und einen langfristigen Schuldenzyklus. Der kurzfristige ist allgemein als Konjunkturzyklus bekannt und die meisten Anleger und Ökonomen konzentrieren sich auf die Frage, wo sich die Märkte gerade darin bewegen. Die Rede ist hierbei von einem Zeitfenster von fünf bis etwa sieben Jahre[1]. Dieser Zyklus besteht aus vier Phasen:

- Aufschwung (Expansion)

- Hochkonjunktur (Boom)

- Abschwung (Rezession)

- Konjunkturtief (Depression)

Danach tritt wieder eine Erholung ein und der Zyklus beginnt von vorn. Wie in Teil I gesehen, sind die Notenbanken angehalten, annähernd die Preisstabilität aufrechtzuerhalten. In der jüngeren Vergangenheit versuchte z. B. die EZB mit einer ultralockeren Geldpolitik die Rezession aufzuhalten bzw. die Expansions- und Boom-Phase so lange wie möglich am Leben zu halten. Wenn in einem volkswirtschaftlichen Gesamtsystem eine zu hohe Teuerungsrate auftritt, dann potenziert sich schnell die Gefahr einer galoppierenden und somit im schlimmsten Fall einer Hyperinflation. Der Grund ist die Erwartungshaltung der Marktteilnehmer. Verteuern sich Waren und Dienstleistungen spürbar in kurzfristigen Abständen, also innerhalb eines Jahres oder innerhalb weniger Monate, spekulieren die Teilnehmer auf steigende Preise in der Zukunft. Damit tritt genau der gegenteilige Effekt ein, den wir bei einer anhaltenden Deflation kennengelernt haben. Die Marktakteure „werfen“ ihr Geld regelrecht auf die Märkte, um der Entwertung zuvorzukommen. Die Geldmenge erhöht sich damit weiterhin. Die Folge ist eine stärkere Teuerung.

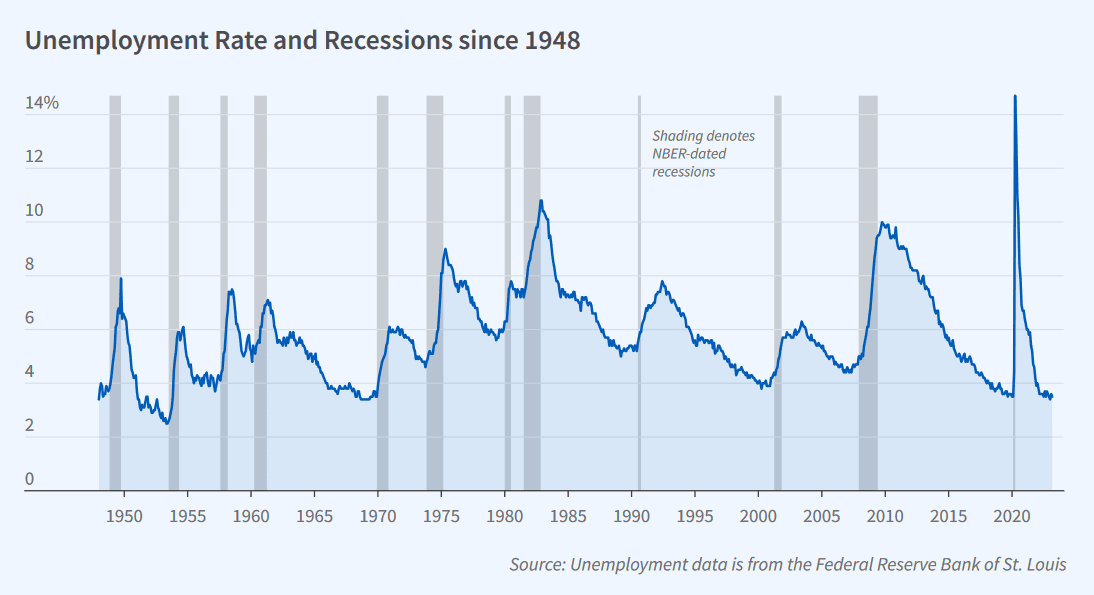

Eine wesentliche Kennzahl zur Feststellung der Phasenentwicklung ist die Arbeitslosigkeit. In Expansionsphasen werden höhere Beschäftigungsquoten erreicht als in der Rezession. Anbei finden wir in Abbildung 3 die Arbeitslosenquote in den USA seit 1948. Weitere Kennzahlen sind die Inflation, wie wir oben bereits gesehen haben, die Kauffreude bei den Marktteilnehmern und ganz wesentlich das Bruttoinlandsprodukt (BIP). Ray Dalio untersuchte 48 Schuldenzyklen und Crashs und nahm dabei an, dass ab drei Prozent Rückgang des BIP eine Depression vorherrsche[2]. Abbildung 3 Arbeitslosenquote und Rezessionen seit 1948 in den USA[3]

Anhand der Indikatoren kann davon ausgegangen werden, dass sich die europäischen und die US-Märkte bereits in einer Rezession befinden. Diese Rezession könnte allerdings diesmal weitaus heftiger ausfallen als die letzten „normalen“ Abschwünge der vergangenen Zyklen, da das Eintreten der rezessiven Phase durch die ultralockere Geldpolitik verzögert wurde. Dadurch hat sich eine Alles-Blase angestaut, die nun von den Notenbanken selbst „angestochen“ wurde, in dem sie den Leitzins angehoben haben.

Am 26. Juli 2012 sagte der damalige EZB-Präsident Mario Draghi, dass „im Rahmen“ ihres „Mandats, die EZB bereit“ sei „zu tun, was immer notwendig sei, um den Euro zu retten“[4]. Dadurch sollten die Finanzmärkte am Rande eines finanzpolitischen Abgrunds beruhigt werden. Draghi versicherte damit, dass die Märkte, komme, was wolle, mit allen Mitteln geschützt werden. Eine langanhaltende Niedrigzinspolitik begann. Am 16. März 2016 wurde der Leitzins sogar auf null Prozent gesenkt. Seit Sommer 2022 erhöht die EZB den Leitzins wieder sukzessive, jedoch sehr zögerlich. Man will zwar die Inflation mit einem höheren Leitzins in den Griff bekommen, aber fürchtet, damit eine längst überfällige Rezession zu provozieren. Ab dem 10. Mai gilt ein Leitzins von 3,75 Prozent. Für die verschuldeten EU-Länder und den vielen Zombieunternehmen bedeutet dies den möglichen Zahlungsausfall.

Der langfristige Schuldenzyklus

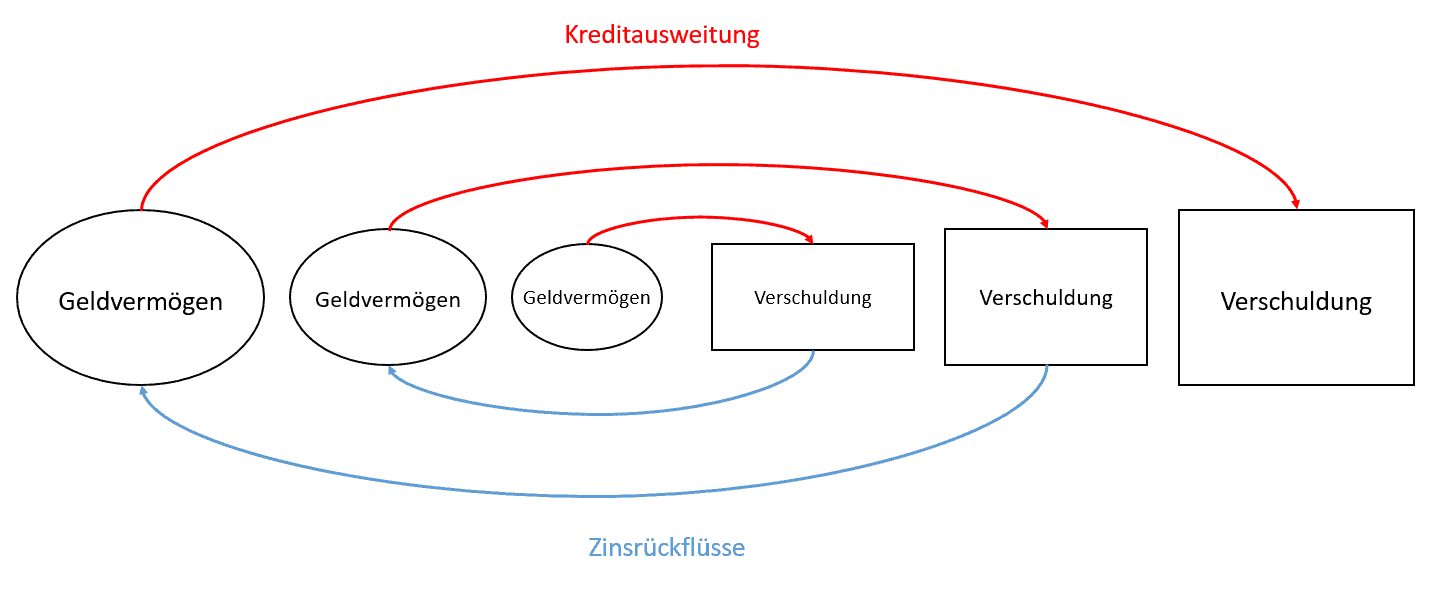

Ein langfristiger Schuldenzyklus ergibt sich aus der Verkettung mehrerer Konjunkturzyklen. Schuldenkrisen entstehen ja deshalb, weil der Verschuldungsgrad innerhalb einer Volkswirtschaft schneller wächst als die Löhne und Gehälter der Akteure. Das Verhältnis der Schulden zu den Einkommen wird von Zyklus zu Zyklus immer ungünstiger für letztes und zu Gunsten des ersteren. Die Verschuldung wächst somit sukzessive weiter, und das zunehmend schneller als die Einkommen, auch wenn die Notenbank den kurzfristigen Schuldenzyklus mit geldpolitischen Instrumenten einzudämmen weiß. Das liegt daran, dass die Akteure dazu neigen, sich weiter zu verschulden, da das Gefälle zwischen dem Einkommen und der Gesamtverschuldung inkl. Schuldendienst zunächst nicht weiter auffällt. Insbesondere wenn das Wachstum relativ stark und schnell ansteigt, fällt die exponentielle Verschuldung, so wie wir sie oben gesehen haben, zunächst niemandem auf. Selbst den Ökonomen offenbar nicht, denn das grundlegende Problem, welches bereits beim Studieren der Grundlagen offensichtlich wird (siehe Teil I), ist kaum Bestandteil der hauptsächlichen akademischen Literatur. In Abbildung 4 wird dies noch einmal verdeutlicht. Genau das ist der oben bereits angesprochene Minsky-Effekt. Die Akteure verschulden sich immer weiter, bis sie nicht einmal mehr den Schuldendienst (Tilgung und Zinsraten) decken können. Dadurch bläht sich die Kreditblase immer weiter auf und führt zum einen zur Geldentwertung – Inflation ist aus dem lateinischen inflatio abgeleitet und heißt „Sichaufblasen“ oder „Aufblähung“ – und zum anderen entsteht der oben bereits mehrfach angesprochene Vorgang der Zombifizierung der Wirtschaft. Des Weiteren leitet sich diese Entwicklung aus dem einfachen Umstand ab, dass die Wirtschaft nicht so schnell wachsen kann wie der durch den Zinseszins hervorgerufene Anstieg der Schulden.

Abbildung 4 Die Verschuldungsspirale[5] (eigene Darstellung)

Durch die überproportionale Geldschöpfung entsteht ein entsprechendes Kreditvolumen, was automatisch zu einer Vergrößerung der Schulden führt. Dadurch entstehen immer stärkere Zinsrückflüsse aus den Darlehen, wodurch sich das Geldvermögen immer weiter aufbläht und weitere Schulden zur Folge hat. Es handelt sich hierbei um einen positiv rückgekoppelten Regelkreis, der sich mit der Zeit verselbstständigt und einmal losgetreten nicht mehr endet, außer durch einen Zusammenbruch, den Zahlungsausfall. Positive Rückkopplung tritt in der Natur im Grunde genommen nicht auf, außer bei exponentiell sich ausbreitenden Krankheiten oder dem Wachstum eines Tumors. Die Begrenztheit der vorhandenen Ressourcen (Sachmittel, Menschen) limitiert daher logischerweise das Wachstum. Dem Geldvermögen fehlt also auf Dauer die entsprechende Produktion, der Gegenwert in Form von Sachgütern.

Die Kreditblase und somit das Ende eines Schuldenzyklus tritt dann ein, wenn das Wachstum der Geldmenge sowie das Kreditvolumen gedrosselt werden bzw. die Banken unter strengeren Vergaberichtlinien Kredite vergeben. Zu diesem Zeitpunkt haben die Notenbanken bereits gemerkt, dass die Ausweitung des Kreditvolumens bereits gefährlich hoch ist, weshalb die Geldpolitik gestrafft wird. Damit wird der Abschwung, der ohnehin eintritt, massiv beschleunigt. Dieser Kipppunkt von Aufschwung zu Abschwung tritt ein, sobald die Kosten für den Schuldendienst größer werden als der Betrag, der für die Finanzausgaben ausgeliehen werden kann. Die Neuvergaben von Krediten gehen zurück, womit der Druck auf die Schuldner wächst. Dieser Umstand wird immer mehr Teilnehmern bewusst, insbesondere den Banken, weshalb noch weniger Kredite vergeben werden. Dadurch sinken Ausgaben und Investitionen, welche zuvor mit dem geliehenen Kapital finanziert wurden. Die Anlagepreise fallen und das Einkommenswachstum fällt. Der Ausfall von Zombis wirkt sich auch auf die kreditwürdigen Schuldner aus, da die Banken, die ihre faulen Kredite abschreiben müssen, ihre Verpflichtungen gegenüber den liquiden Gläubigern nicht mehr leisten können. Eine Fortpflanzung des Problems innerhalb der Volkswirtschaft ist die Folge. Es kommt zu einer Depression.

Der Zeitraum für diese Verkettung von kurzfristigen Schuldenzyklen bewegt sich zwischen 50 und 70 Jahren. Dalio sieht den Hauptgrund, wieso sich ein langfristiger Schuldenzyklus überhaupt halten kann, in der sukzessiven Senkung der Leitzinsen durch die Notenbanken, wodurch die Anlagepreise steigen und das Anlagevermögen der Menschen anwächst. So schreibt er: „Die verhindert, dass die Belastung durch den Schuldendienst steigt, und es senkt die monatlichen Raten für Artikel, die auf Kredit gekauft werden. Das kann aber nicht ewig so weitergehen. Irgendwann sind die Zahlungen für den Schuldendienst genauso hoch oder höher als der Betrag, den sich die Schuldner leihen können, und so werden die Schulden (also die Zahlungsversprechen) im Verhältnis zu der vorhandenen Geldmenge, die bezahlt werden kann, zu groß.“[6]

Im Grunde genommen handelt es sich bei dem Ablauf um die gleiche Spirale, die ein kurzfristiger Schuldenzyklus durchläuft. Bei langfristigen Schuldenzyklus sind die Auswirkungen nur massiver aus oben bereits gesagten Gründen.

Im Alten Testament, genauer im dritten Buch Mose 25, werden die Gesetze des Sabbat- und Halljahres formuliert. Demnach sollte im 50. Jahr, das auf jedes siebte Sabbatjahr folgte, jegliche Schuld auf null gesetzt werden. Man sollte einen Leibeigenen freilassen so wie auch aller Besitz wieder zum ursprünglichen Eigentümer zurückgehen sollte. In diesem Jahr sollte Israel vollkommene Ruhe walten lassen und keinerlei Landwirtschaft mehr betreiben. Das Jubeljahr soll einen Schuldenschnitt und der Beseitigung von Überfluss dienen. In Jeremia 25, 11-12 sowie 29, 10 und in Daniel 9, 2 wird die „Verwüstung“, der „Reset“ auf 70 Jahre datiert.

Der langfristige Schuldenzyklus besteht aus sechs Phasen:

- Die Phase des „harten Geldes“. Die alten Schulden des vorherigen Zyklus sind komplett gelöscht. Das Geldsystem basiert auf harten Assets wie Gold oder anderen Ressourcen, mit denen direkt bezahlt wird. Das Zahlungsmittel sind z. B. Gold- oder Silbermünzen. Die Währung kann Auch ein anderes Asset sein. Hauptsache, es hat einen hohen inhärenten Wert.

- Die Forderung auf das „harte Geld“. Da „Hartes Geld“ auch Nachteile hat wie Lagerung, Transport (schweres Gewicht) sowie Abhängigkeiten von Ländern ggü. jenen Volkswirtschaften, die viel von den Ressourcen besitzen, führt das zur Einführung von Papiergeld, das eine Forderung auf das „harte Geld“ beinhaltet. Der Besitzer kann den Schuldschein gegen z. B. Gold jederzeit umtauschen. Es gibt einen festen Wechselkurs.

- Beginn der Schulden. Da das System aus der zweiten Phase allerdings beschränkt ist und nur so viel Geld gedruckt werden kann, wie auch Ressourcen der harten Assets vorhanden ist, führt Wirtschaftswachstum zu einer deflationären Entwicklung. Das Papiergeld ist nur noch ein Schuldschein auf das harte Asset. Die Menge der Schuldscheine (Banknoten) weiten sich immer weiter aus. Das Verhältnis zwischen Geldmenge und den harten Assets entwickelt sich zu Ungunsten des letzten. Für z. B. eine Unze Gold bekommt man eine immer höhere Menge Geld.

- Aufgabe der Verbindlichkeit. Die Menge der Schuldscheine wächst ins Unermessliche, sodass sie den tatsächlichen Wert- und Produktionsgewinn von Waren und Dienstleistungen übersteigt. Die Schuldscheine können nicht mehr gegen die harten Assets zurückgetauscht werden, da letztere nicht oder nur bedingt vorhanden sind. Es kommt zur Auflösung der Verbindlichkeit wie 1971 unter Nixon, als der Goldstandard abgeschafft wurde.

- Das Fiatgeld entsteht. Notenbanken können die Geldmenge beliebig ausweiten und unterliegen keiner natürlichen Beschränkung durch Ressourcenknappheit. Das Tauschmittel entspricht nicht mehr dem Wert des „Harten Geldes“. Es ist lediglich noch ein Versprechen und basiert ausschließlich auf dem Glauben der Akteure, dass diese Währung stabil und beständig bleibt. Ein inhärenter Wert liegt nicht mehr vor. Die Notenbanken regulieren die Märkte nur noch über den Leitzins und die ausgegebene Menge des Geldes.

- Der Zusammenbruch. Sobald die Notenbanken der Lage nicht mehr Herr sein können und die Blase platzt, kommt es zum Zusammenbruch. Die Geldpolitik ist nicht mehr steuerbar. Die Schuldenspirale, wie in Abbildung 4 dargestellt, verselbstständigt sich, bis es zum breitflächigen Zahlungsausfall kommt. Die Akteure verlieren ihr Vertrauen in das Fiatgeld und fangen an in alternativen Zahlungsmittel ihren Handel abzuwickeln (z. B. Gold und Silber). Zum Schluss kommt es zum Schuldenschnitt. Der Zyklus endet hier und es beginnt ein neuer.

Ein Schuldenschnitt ist das Erlassen von Schulden, d. h. die Gläubiger verzichten auf die Rückforderung ggü. ihren Schuldnern. In der Geschichte waren dies meist Teilschuldenschnitte, also nur einen teilweisen Verzicht auf Ausgleich der Schuld. Geschichtliche Beispiele gibt es auch aus der jüngeren Zeit:

*1932 erließen die Alliierten auf der Konferenz von Lausanne einen Großteil der Forderungen ggü. Deutschland.

*1953 wurden mit dem Londoner Schuldenabkommen 50 Prozent der Auslandsschulden Deutschlands erlassen.

*1978 erließ die Bundesrepublik Deutschland die Schulden ggü. der 30 ärmsten Länder der Welt. Verzicht betrug damals etwa 4,3 Milliarden DM.

*In den 1980er Jahren wurden im Rahmen des Brady-Plans mittels Brady-Bonds mehreren lateinamerikanischen Ländern die Schulden zu Teilen erlassen.

*1996 beschlossen die Weltbank und der IWF im Rahmen der von den damaligen G8-Staaten forcierte HIPC-Initiative, die einen Schuldenschnitt für hochverschuldete Entwicklungsländer (Heavily Indepted Poor Countries) vorsah.

*2001 erklärte Argentinien seine Zahlungsunfähigkeit. Die Folge war die Einstellung des Schuldendienstes. Das Land erwirkt einen Verzicht von etwa zwei Drittel der Forderung bei etwa 93 Prozent seiner Gläubiger.

*2005 wurden im Rahmen der HIPC-Initiative mehr als 30 Ländern, vorwiegend aus Afrika, die Schulden komplett erlassen.

Regelmäßiger Erlass bei den Juden

Wie bereits oben gesehen, galt bei den Juden gem. Altem Testament ein regelmäßiger Schuldenschnitt. Im fünften Buch Mose 15, 1-2 wird dieser alle sieben Jahre gefordert. Im Sabbatjahr durfte demnach innerhalb des eigenen Volkes kein Zins genommen werden.

Offensichtlich stehen wir in Phase fünf. Betrachtet man die jüngsten Entwicklungen seit der Weltfinanzkrise 2008 und insbesondere die letzten zwei Jahre der Geldpolitik, könnte diese Phase nun enden und in den Zusammenbruch münden. Obwohl die Anzeichen dafür sprechen, warne ich davor, einen schnellen Zusammenbruch zu erwarten. Zwar haben die Notenbanken die Leitzinsen mittlerweile angehoben, aber in den USA und in Europa gehen die Inflationsraten momentan erst einmal zurück. Anders als es die Medien häufig verlautbaren, handelt es sich aber nicht um eine deflationäre, sondern eher um eine disflationäre Entwicklung. Die Geldentwertung schreitet weiterhin voran, nur eben nicht mehr so schnell. Es hängt jetzt alles davon ab, wie sehr die Gesellschaft der Politik noch traut. Schwinden die gesellschaftliche Resilienz und das Vertrauensverhältnis zu den Regierungen, werden die Instrumente der Zentralbanken den Zusammenbruch möglicherweise nicht mehr aufhalten können. Andersherum könnte sich noch viel Spielraum für die Politiken offenbaren. Am Ende dieses Zyklus würde ein Schuldenschnitt in irgendeiner Form warten.

Eine kurze Geschichte unseres Geldsystems

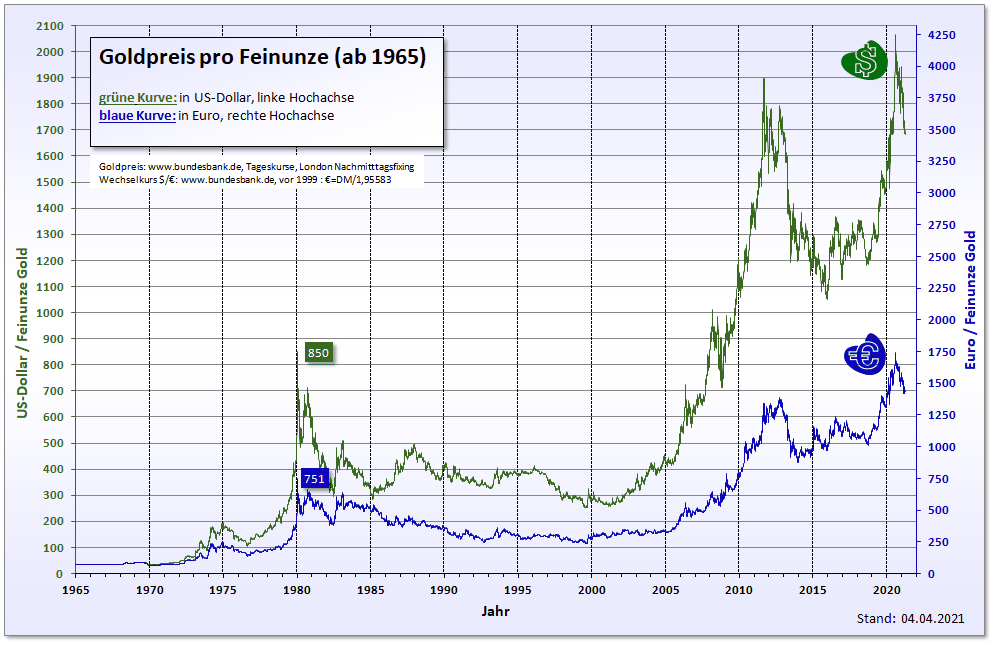

Den Beginn des derzeitigen langfristigen Schuldenzyklus macht Ray Dalio zum Ende des 2. Weltkrieges aus. Im Zuge der beiden Weltkriege lösten sich nahezu alle Länder vom Goldstandard und schlitterten in eine massive Verschuldung. Die große Depression in den 1930er Jahren führte zum Zusammenbruch des alten Systems. Nach bzw. am Ende des 2. Weltkrieges kam es dann zum Abkommen von Bretton Woods, in dem man sich auf den White-Plan einigte. Fortan sollten alle Währungen der beteiligten 44 Nationen einen festen Wechselkurs zum US-Dollar aufweisen, der wiederum an Gold gebunden war. Die Abwicklung von Zahlungsverkehr in Gold- und Silbermünzen wurde in Anlehnung an das Vorkriegssystem in den meisten Ländern wiedereingeführt. Mit dem Internationalen Währungsfonds (IWF) wurde neben der BIZ eine internationale Währungs- und Wirtschaftsinstitution geschaffen, deren Aufgabe die Kontrolle und Steuerung dieses neuen Geldsystems ausüben sollte. Im Zuge der Ausweitung der Produktivität und des damit einhergehenden Wirtschaftswachstums kam es zur Vermehrung von US-Banknoten, die einen Schuldschein mit Verbindlichkeit an Gold darstellten. Für eine Unze Gold, also 31,104 Gramm, bekam man 35 US-Dollar. Alle anderen Währungen richteten sich danach. Die USA weiteten ihre Reservewährung aus, wodurch das Verhältnis der Geldmenge zu den vorhandenen Goldreserven immer weiter auseinanderklaffte. Dies passierte u. a. durch die hohen Kosten, die der Vietnam-Krieg verschlungen hatte. In Abbildung 5 kann dies nachvollzogen werden. Für eine Unze Gold bekam man immer mehr Dollars. Im Zuge dieser Entwicklung bröckelte Bretton-Woods, weshalb mit schwindendem Vertrauen in das System 1969 viele Teilnehmerstaaten erklärten, ihre Dollarreserven gegen Gold einzulösen. Tatsächlich konnten die USA diese Goldmengen nicht aufweisen und damit ihren Verbindlichkeiten nicht nachkommen. 1971 erklärte der US-amerikanische Präsident Richard Nixon die Gold-Dollar-Bindung für ausgelöst.

In 1973 wurde das Bretton-Woods-I-Abkommen aufgelöst. Dies beinhaltete den Wandel von fixen zu flexiblen Wechselkursen ohne Bindung an Gold oder den Dollar als Leitwährung. Es kam zum Europäischen Wechselkursverbund, einem Vorreiter der späteren Europäischen Währungsunion. Obwohl der US-Dollar nicht mehr als Leitwährung fungierte, gilt er bis heute nach wie vor als Weltreservewährung, da der Großteil des Handels in wesentlichen Rohstoffen wie Öl und Gas in Dollar erfolgt. Dies bedeutet, dass sämtliche Länder, die auf diese Rohstoffe angewiesen sind, Dollar-Reserven anhäufen müssen. Somit ist der US-Dollar zwar nicht mehr auf dem Papier via Abkommen, jedoch weiterhin faktisch die Weltreservewährung.

Abbildung 5 Goldpreisentwicklung in US-Dollar und EUR seit 1965[7]

Einige Ökonomen meinen, dass wir uns in einer Art Bretton-Woods-II-System befinden. Dies basiert auf einer de-facto-Bindung von asiatischen Währungen wie dem chinesischen Yuan/Renminbi oder dem japanischen Yen. Auch durch die starken Dollar-Reserven der ölexportierenden Länder wie Saudi-Arabien, der Irak, Nigeria und Russland entstand ein neues Regime des Weltgeldsystems, in dem der US-Dollar die Hauptrolle spielt und somit eine abgewandelte Form des Bretton-Woods-Abkommen von 1944 weiterhin besteht. Es hat sich dafür der Begriff des Petro-Dollar-Systems etabliert. Petro steht für Petroleum. Da der Dollar zunehmend an Wert verliert, gerät auch dieses System nun ins Schleudern. Hinzu kommt die Tatsache, dass das Vertrauen in die alte Weltordnung schwindet und somit der Dollar als Leitwährung an Einfluss einbüßen wird.

Seitdem herrscht das Fiat-Geld in dem System. Eine Bindung an harten Assets mit hohen intrinsischen Wert gibt es nicht mehr. Die derzeitige geldpolitische Ordnung mit dem Petro-Dollar basiert in erster Linie auf dem Weltmachtstatus der USA als wirtschaftliche und militärische Supermacht mit weltweitem Einfluss. Das System ist sehr anfällig, da weltweit Staatsschulden und logischerweise auch die Geldmenge zunimmt. Mit dem Aufkommen undurchsichtiger Finanzprodukte, denen kein realer Gegenwert gegenübersteht, wurde dieses Problem weiter verschärft. Die Bilanzen bei den Noten- sowie bei den Geschäftsbanken blähen sich immer weiter auf. Es gibt einfach keine Begrenzung mehr. Die Notenbanken können nur mittels der bereits oben genannten Instrumente in das System intervenieren. Zwar wurden hierzu in der jüngeren Vergangenheit auch Anleihekäufe und andere mit den bestehenden Abkommen divergierende Bail-Out-Maßnahmen getroffen, doch zeigt dies nur die bereits fortgeschrittene Instabilität des Systems. Betrachtet man 1944 als Anfang des derzeitigen Schuldenzyklus, wie es Ray Dalio tut, dann hat dieser die oben genannte Höchstdauer von 70 Jahren bereits überschritten. Dies ist allerdings kein Anzeichen für eine Geldpolitik neuen Typs, die aus der Vergangenheit gelernt hat. Es handelt sich heute um ein international ausgespanntes Geld- und letztlich durch den Petro-Dollar auch Währungssystem, welches dadurch auch viele Möglichkeiten durch den Wechsel in Fremdwährungen mit sich bringt.

Eine Begrenztheit aufgrund des bereits oben Gesagten ist dennoch gegeben. Um den Zusammenbruch zu verhindern, wäre ein neues deflationäres bzw. vollkommen von den Notenbanken steuerbares System vonnöten. Vieles spricht dafür, dass ein derartiges System bevorsteht. Soll es von Nachhaltigkeit sein, wird zuvor das alte System crashen gehen müssen. Ansonsten wäre eine Geldrevolution nur durch Zwang zu erwirken.

[1] Das National Bureau of Economics Research (NBER) kann hierbei als maßgebliche Quelle für die Konjunkturzyklen der letzten 70 Jahre angegeben werden. Demnach betrug der durchschnittliche Zeitraum 5,5 Jahre von Anfang bis Ende eines Zyklus.

[2] Dalio, R. (2021, S. 17). Principles: So navigieren Sie ihr Vermögen durch große Schuldenkrisen (2. Auflage 2021). Plassen Verlag, Börsenmedien, Kulbach

[3] Die Grafik und die Daten können auf der Website der NBER nachvollzogen werden. Verfügbar unter: https://www.nber.org/research/business-cycle-dating (09.05.2023)

[4] Das vollständige und originale Zitat lautet: „Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough.“

[5] Entlehnt aus Kennedy, M. (1994, S. 36). Geld ohne Zinsen und Inflation. Ein Tauschmittel das jedem dient. Überarbeitete und erweiterte Ausgabe aus 1994. Wilhelm Goldmann Verlag, München

[6] Dalio, R. (2021, S. 21)

[7] Bildquelle Wikipedia. Goldpreis. Verfügbar unter: https://de.wikipedia.org/wiki/Goldpreis (13.05.2023)