Der dritte und letzte Teil der Reihe „Das Geldsystem in Auflösung“, beschreibt die Dimension und Verwebungen innerhalb des weltweiten Finanz- und Geldsystems. Insbesondere die Rolle der USA und des Dollar, angesichts der sich bereits entfaltenden Bankenkrise in Übersee, werden in das weltweite Geldsystem eingeordnet. Steinborn umreißt ebenfalls mögliche Folgen, eines eventuellen Zusammenbruchs des gegenwärtigen Geldsystems, verursacht durch einen Kollaps des Bankwesens.

Hier geht es zur Gesamtfassung

„Es gibt kein subtileres und besseres Mittel zum Sturz der bestehenden Gesellschaftsordnung als die Ruinierung der Währung.“ John Maynard Keynes (1883-1946)

Während mittlerweile immer mehr Ökonomen und auch Zentralbanker erkannt haben, dass die Inflation nicht nur „temporär“, sondern nachhaltig ist, droht nicht nur ein Finanz- oder Wirtschaftssystem zu kollabieren. Es besteht die Möglichkeit einer regelrechten Geldrevolution, die auch eine Transformation der Gesellschaft mit sich bringen würde. Denn das alte Geldsystem scheint ausgedient zu haben. Der Starinvestor und Multimilliardär Ray Dalio sieht die Welt in der fünften von insgesamt sechs Phasen des derzeitigen Zyklus. Nach Phase sechs löst sich dieser auf und mündet in ein neues System. Der Zyklus beginnt von vorn.

Geldpolitik ist immer auch Machtpolitik: Die alte Weltordnung kommt ins Wanken

„Geld regiert die Welt!“, heißt es im Volksmund. Doch viel wichtiger ist die Frage: „Wer regiert das Geld?“. Denn Geldpolitik ist immer auch Machtpolitik. So stützen die US-Amerikaner ihren Weltmachtstatus nicht nur auf ihre militärischen Möglichkeiten oder allein auf der Tatsache, dass es sich dabei (noch) um die größte Volkswirtschaft handelt. Die Tatsache, dass Öl sowie andere Assets international in US-Dollar abgewickelt werden, gibt den USA eine Sonderstellung. Denn auch wenn wir innerhalb der Euro-Zone mit dem Euro bezahlen, so muss bspw. Deutschland mit US-Dollars bezahlen, will es Öl importieren. Das gleiche gilt für die anderen europäischen Länder. Damit wird der Euro zu einer Art Sekundärwährung. Es wäre vermessen, den Euro als eine Komplementärwährung zu bezeichnen, die neben dem US-Dollar angeboten wird. Dennoch handelt es sich zumindest auf den Rohstoffmärkten um ein eher sekundär zum Einsatz kommendes Zahlungsmittel. Der US-Dollar ist somit nicht nur die Nationalwährung, sondern ein gewaltiges Machtmittel in der Weltpolitik. Dies aus zwei Gründen:

- Die USA können eine nationale Geldpolitik anstreben, die zwar für sie zum Vorteil ist, jedoch zum Nachteil anderer Entitäten sein könnte. Den USA bietet sich dabei ein gewaltiges Druckmittel für sämtliche konkurrierende Nationen.

- Da es sich bei dem US-Dollar um die Leitwährung handelt, mit der alle Akteure handeln müssen, ist sie auch der einzige Staat, der nicht pleitegehen kann. Die USA können sich also so hoch verschulden wie sie wollen, ohne dabei befürchten zu müssen, dass der Staatshaushalt vollkommen zahlungsunfähig wird.

*Die Ölpreisschocks in den 1970er Jahren. Nachdem unter Nixon die Loslösung vom Bretton-Woods-Abkommen stattfand, wertete der Dollar massiv ggü. europäischen nationalen Währungen (wie DM, Franc, Pfund) bis zu einem Viertel ab. Dies traf vor allem die OPEC-Staaten, die, um die Verluste zu kompensieren, den Ölpreis deutlich erhöhten. Es gab damals zwei Schocks. Einmal während des Jom-Kippur-Krieges 1973 und das zweite Mal während des ersten Golfkrieges 1979. Dies löste weltweit eine Rezession aus. *In den 1980er Jahren erhöhte die FED den Leitzins, womit alle in Dollar verschuldeten Länder Liquiditätsprobleme bekamen. Insbesondere viele Entwicklungsländer, die sich einst günstig in US-Dollar verschuldeten, traf die Zinserhöhung, da dadurch die Kosten für neue Kredite in die Höhe schossen. 1982 brach dann eine internationale Schuldenkrise aus. *Kurz vor der Jahrtausendwende wiederholte sich dies in den Tiger-Staaten. Die Krise breitete sich auch in Lateinamerika sowie Russland aus. *Die derzeitige Zinserhöhung der FED wirkt sich ebenfalls massiv auf die Volkswirtschaften der ganzen Welt aus. Die Ereignisse der 80er und Ende der 90er könnten sich dadurch wiederholen. *Das Einfrieren ausländischer Konten von russischen Politikern und Oligarchen sowie der Ausschluss der Russischen Föderation aus dem internationalen Banken-Netzwerk SWIFT hat zunächst massive Auswirkungen auf die russische Politik gehabt, die sich allerdings als Bumerang erweisen könnte.

Obwohl die USA durch eine verfassungsgemäße Schuldenobergrenze daran gehindert werden sollen, Schulden ins Unermessliche zu generieren, wurde diese seit 1960 insgesamt 78 Mal angehoben. Zum Zeitpunkt des Verfassens dieser Zeilen lag sie bei 31,4 Billionen US-Dollar und wurde mittlerweile auch ausgereizt. Der Kongress streitet derzeit darum, ob es auch zu einer weiteren Anhebung der Obergrenze kommen soll. Die in Abbildung 6 dargestellten Zahlen sind dem IMF entnommen. Demnach schuldeten die USA zum Ende 2022 mehr als 121 Prozent ihres jährlichen Bruttoinlandsproduktes, also müssten die Vereinigten Staaten mindestens 21 Prozent mehr Waren und Dienstleistungen in US-Dollar in einem Jahr produzieren, um die Schulden begleichen zu können. Zum Vergleich, die Staaten der EU dürfen eine Staatsschuldenquote von 60 Prozent des BIP nicht übersteigen. Sie würden dann gegen die Maastricht-Kriterien verstoßen. Allerdings erfüllen dieses Kriterium derzeit nur knapp die Hälfte aller EU-Mitglieder. Selbst Deutschland lag Ende 2022 bei 66,3 Prozent. Die EU-27 liegen durchschnittlich bei 84 Prozent. In BIP weisen die USA damit eine Verschuldung vergleichbar mit Portugal oder Italien auf, welche zu den am höchsten verschuldeten Ländern der EU gehören. Während die EU selbst zunehmend Probleme mit derartigen Schuldenständen bekommt, können die Vereinigten Staaten aus bereits gesagten Gründen nicht Bankrott gehen, solange sie die Weltreservewährung stellen. Abbildung 6 Staatsverschuldung der USA im Verhältnis zum BIP von 2001 bis 2022 und Prognosen bis 2028 in Prozent[1]

Nach dem 2. Weltkrieg begann mit Bretton-Woods I eine neue Weltordnung, die seinerzeit durch zwei Entitäten, den Polen West (USA) und Ost (Sowjetunion), bestimmt wurde. Nachdem diese Ordnung auseinanderbrach und zu einer Unipolaren Weltordnung mit den USA als einzige Weltmacht an der Spitze überging, entstand allmählich das Bretton-Woods-II-Regime mit dem Petro-Dollar (auch Russland verkaufte seine Rohstoffe gegen US-Dollar-Reserven), welches wir bis heute als das vorherrschende Weltgeldsystem bezeichnen können.

Es wird deutlich, dass die vorherrschende Geldpolitik mit dem weltweiten Machtgefüge einhergeht. Dies wird umso deutlicher, wenn man die jüngsten Entwicklungen in diese Überlegungen miteinbezieht. Denn die derzeitige Weltgeldpolitik kommt allmählich ins Wanken. Die Gründe dafür sind vielfältig:

*Die USA stehen vor unglaublichen innenpolitischen Herausforderungen (Demografie-Probleme, soziale Unruhen, Identitätsprobleme, Inflation, hoher gesellschaftlicher Verschuldungsgrad, Deindustrialisierung, Staatskrise, Polarisierung zwischen den Rassen), die sich unmittelbar auf die Außenpolitik auswirken wird. Insbesondere das Vertrauen in die Regierung und in den Staat erschüttern das politische System.

*Der Ausschluss Russlands aus dem SWIFT-System hat das Vertrauen vieler Länder erschüttert. Das Einfrieren von russischen Vermögen bestehend aus US-Dollar hat die Weltreservewährung Reputation gekostet. Immer mehr Entitäten, auch die ölfördernden Länder, schauen sich nach Alternativen um.

*Russland, China und der Rest der BRICS-Staaten gehen in offener Konkurrenz zu den USA und versuchen sich als Alternative zu verkaufen. Auch wenn die BRICS nicht diese einheitliche Agenda aufweisen, wie es manche Zeitgenossen erhoffen, befeuern sie den Reputationsverlust der Vereinigten Staaten als unangefochtene Weltmacht.

*Indem die USA große Teile Europas dazu gebracht haben, sich energetisch von Russland loszusagen, dämmert immer mehr Entscheidern, dass dies in eine energetische Abhängigkeit ggü. den USA münden könnte. Es ist nur eine Frage der Zeit, dass die Absichten aus Washington zunehmend hinterfragt werden.

*Durch die Abschottung Russlands hat sich dieses von Europa zwangsweise abgewandt und richtet seine Aufmerksamkeit zunehmend auf Indien, China und den Iran. Initiativen wie das International North-South Transportation Corridor Projekt (INSTC), welche eine Handelsroute von Moskau über Baku, Teheran, Bandar Abbas sowie Chabahar nach Mumbai unter Umgehung von Pakistan bietet mehreren Entitäten im Norden sowie im Süden Asiens ungeahnte Möglichkeiten. Dem Projekt ist eine ähnliche Bedeutung wie der One Belt, One Road Initiative aus China beizumessen. Dadurch schwindet der Einfluss der USA in Asien.

*Mittlerweile haben mehrere OPEC-Länder angegeben, künftig nicht mehr nur in US-Dollar zu handeln. Insbesondere der Yuan/Renminbi und der Rubel haben hiervon stark profitieren können. Zwar kann von der Ablösung des US-Dollars noch keine Rede sein, doch haben die Amerikaner dadurch massiv an Einfluss verloren. Selbst europäische Länder wie Frankreich neigen zunehmend dazu außerhalb des Dollar-Systems Handel betreiben zu wollen.

*Der Aufstieg Chinas zu einer Großmacht erschüttert die globale Sicherheitsordnung. Das Machtgefüge tendiert immer mehr zu einer Multipolarität. China als kommende einzige Weltmacht sehe ich nicht, aber sie werden wohlmöglich die nächsten Jahrzehnte prägend mitgestalten und aus der Weltpolitik nicht so schnell verschwinden. Allein die Tatsache, dass das Reich der Mitte den Weltmarkt für die für Technologiegüter erforderlichen Seltene Erden dominiert (immerhin ca. 60 Prozent, auf die USA fallen nicht einmal 16 Prozent)[2], macht deutlich, in welche Abhängigkeit auch eine Supermacht wie die USA geraten können.

*Die USA schlittern gerade in eine Bankenkrise, die eine ohnehin vorhandene Liquiditätsklemme verschlimmern könnte. Im schlimmsten Fall könnte den Vereinigten Staaten eine massive Deflation drohen, die weitaus schlimmere Folgen haben würde, als eine anhaltende hohe Inflation.

*Damit einhergehend fliehen immer mehr ausländische Halter von US-Reserven aus der Währung. Die Chinesen, als größter Halter weltweit haben in den letzten Monaten ihren Bestand an US-Staatsanleihen drastisch reduziert, was den Dollar massiv unter Druck setzt.

Die USA sind (noch) die einzige Weltmacht und werden diesen Status mit hoher Wahrscheinlichkeit auch zunächst erhalten können. Die Reputation und zugleich der Einfluss der Vereinigten Staaten schwindet aber allmählich und neue konkurrierende Akteure auf dem eurasischen Schachbrett fordern die Supermacht heraus. Eine Multipolarisierung des globalen Machtgefüges ist zunehmend wahrscheinlicher. Langfristig wird auch das US-amerikanische Imperium nicht mehr die einzige Weltmacht darstellen können. Mit abnehmender Dominanz als Weltreservewährung verlieren die USA neben ihrer Militärmacht das wichtigste Instrument zur Ausübung ihrer Weltmachtstellung. Ein neues globales Geldsystem kündigt sich an. Bretton Woods III könnte die Folge sein.

Amerikas Bankenkrise ist eine Weltbankenkrise

Die Bilanzsumme der FED stieg in den letzten zehn Jahren um 251 Prozent. Das sich in der US-amerikanischen Notenbank befindliche Geld, welches bereits vor der Corona-Krise auf einem utopischen Hoch gewesen war, verdoppelte sich in den letzten eineinhalb Jahren noch einmal. Die Federal Reserve flutete also die Märkte regelrecht mit Geld im Rahmen einer ultralockeren Geldpolitik, wie sie auch in Europa im selben Zeitraum stattgefunden hat. Die Gründe dafür wurden bereits in den Teilen I und II hinreichend erläutert. Was sich in der Geldpolitik der letzten Jahrzehnte abgespielt hat, ist ein Paradebeispiel für eine sich immer schneller und immer weiter außer Kontrolle geratenen Schuldenspirale.

Die Niedrigzinspolitik der US-Notenbank führte dazu, dass sich immer mehr Akteure (Geschäftsbanken, Unternehmen, private Konsumenten) verschuldeten, denn die Kredite waren billig zu bekommen. Banken konnten sich sanieren, indem sie in diesem Niedrigzinsumfeld in langfristige Staatsanleihen investierten. Im Laufe dieser Entwicklung sind die erwartbaren Renditen für Spareinlagen bei den Banken zunehmend gesunken. Mit nahezu null Prozent Rendite wanderten immer mehr Anleger ab und investierten in andere von den Banken unabhängige Assets. Die Banken waren daher dazu gezwungen, ihr Kapital selbst in riskanten Geschäften zu investieren, wenn sie nicht bei Anleihegeschäften bleiben wollten. Die Kreditmarge ist mit abnehmenden Leitzins ebenfalls stetig gesunken, weshalb das Kreditgeschäft für Geschäftsbanken nicht mehr lukrativ war.

Die oben beschriebenen Vorgänge wurden von Karl Marx in den etwas abstrakten Begriff vom „Gesetz vom tendenziellen Fall der Profitrate“ gegossen. Dieses beschreibt den folgerichtigen Abfall der durchschnittlichen Profitrate durch immer knapper werdende Bodenschätze sowie durch eine natürliche Abnahme der Kapitalproduktivität. Marx unterscheidet zwischen konstantem und variablem Kapital. Konstantes Kapital sind Maschinen, Anlagen, Arbeitsmittel, Rohstoffe, Immobilien sowie Geld. Bei variablen Kapital handelt es sich um die lebendige Arbeitskraft von Menschen. Beide stehen immer in einem bestimmten Verhältnis zueinander, wobei historisch beobachtet werden kann, dass sich dieses sukzessive zu Gunsten des konstanten Kapitals verschiebt. Der Hintergrund besteht in der Tatsache, dass Kapitaleigner zunehmend in konstantes Kapital wie Maschinen investieren, da dieses in Form „geronnener“ Arbeit produktiver ist als die menschliche Arbeit. Die Renditen mit Maschinen übersteigen jene bei rein handwerklichen menschlichen Arbeiten. Dadurch wird menschliche Arbeit also überflüssig gemacht. Die Löhne sinken, sodass auf Dauer weniger Waren und Dienstleistungen, die mit Maschinen hergestellt werden, nachgefragt werden können. Die Katze beißt sich also in den sprichwörtlichen Schwanz. Zwar kann ein Unternehmen immer mehr Maschinen zum Einsatz bringen und somit in absoluten Zahlen seinen Gewinn vergrößern, doch sinkt die Rendite, also der relative monetäre Output der Investition prozentual. Das nennt man den tendenziellen Abfall der Profitrate. Da also Renditen, die mit Maschinen erzielt werden, durch die Ressourcenknappheit endig sind, neigen Investoren dazu, zunehmend in Geldanlagen zu investieren, wobei das variable Kapital, also menschliche Arbeit, nur noch eine untergeordnete Rolle spielt. Die menschliche Arbeit verschwindet. Mit teilweise undurchsichtigen und dadurch riskanten Finanzgeschäften lassen sich weitaus höhere Renditen erzielen. Die Profitraten des Kapitaleigners steigen damit zwar, doch mit Zunahme dieser Entwicklung im gesamten System – also immer mehr Investoren investieren in konstantes Kapital in Form von reinen Geldgeschäften – sinkt die Profitrate im Durchschnitt. Viele dieser Geschäfte bestehen nur auf dem Papier und sind fiktiv. Teilweise werden Schuld- und Zahlungsversprechen gehandelt. Es tritt der Effekt ein, dass z. B. Banken oder Unternehmen sich immer mehr Geld leihen müssen. Die Bilanzen bei den Noten- sowie Geschäftsbanken blähen sich immer weiter auf. Es wird immer mehr fiktives Buchgeld bewegt, obgleich nicht genügend Waren und Dienstleistungen diesem gegenüberstehen. Eine immer höhere Geldmenge zirkuliert, die immer weniger kontrollierbar wird. Sobald das Kapital die Flucht ergreift, fallen Geschäfte aus und müssen abgeschrieben werden. Da das verliehene Geld gar nicht in realer Form vorhanden ist, müssen die Banken Konkurs anmelden.

Wenn also Bankkunden in Größenordnung ihre Einlagen abziehen, sind die Banken dazu gezwungen ihre langfristigen Hypotheken sowie Staats- oder Unternehmensanleihen zu verkaufen. Und zwar mit Verlust in einem Umfeld, in dem Zinsen wieder angehoben werden, wie von der FED seit Mai 2022. Dadurch sinken die Preise für Anleihen und langfristige Hypotheken, was sich negativ für die Bankenwelt auswirkt. Dadurch sinken ebenfalls die Reserven der Banken. Sie drohen, zahlungsunfähig zu werden wie bei der Silicon Valley Bank, Signature und First Republic. Viele US-amerikanische Banken haben ihre Gewinne in US-Staatsanleihen geparkt, was sich mit der Zielausgabe der FED mit einem Leitzins von vier Prozent zu einem äußerst verlustreichen Geschäft für die Banken erwies. Dies trieb die Anleger der o. g. Banken dazu, ihre Einlagen abzuziehen. Es ist zu erwarten, dass diesen auch weitere Anleger von anderen Banken folgen werden. Eine Bankenkrise ist nicht nur nicht auszuschließen, sondern wird dadurch zunehmend wahrscheinlicher. Die Blase wurde wie schon oben veranschaulicht damit von der Zentralbank selbst angestochen.

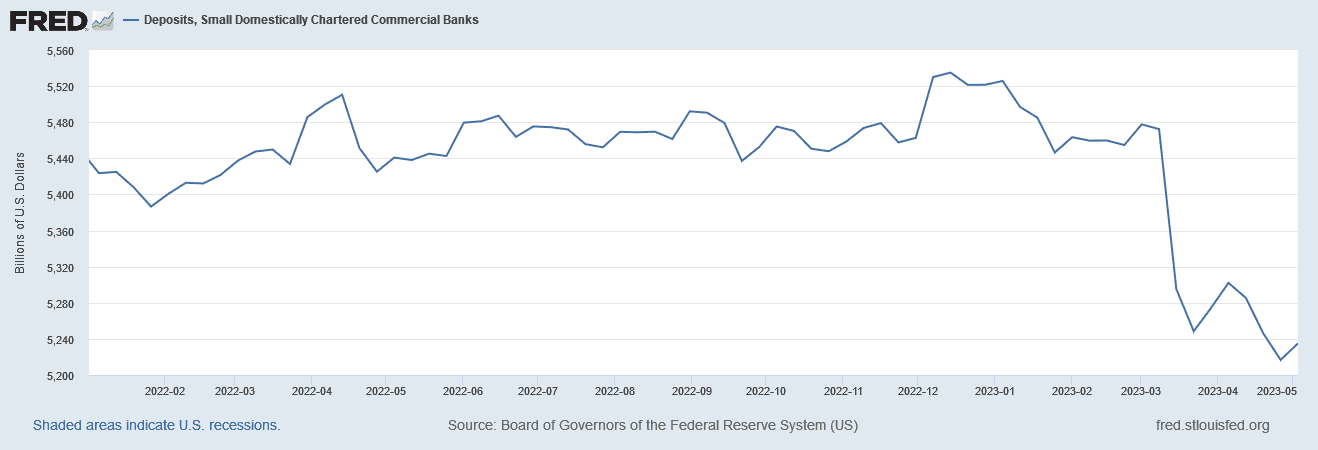

Wie dem jüngsten H8-Bericht der Federal Reserve in St. Louis zu entnehmen ist, wandern insbesondere nun bei Regionalbanken die Einlagen aus den Bilanzen ab, was wiederum dazu führt, dass immer mehr Banken von dem Notfallprogramm BTFP Gebrauch machen. Abbildung 7 ist dem Bericht entlehnt. Das BTFP wurde von der FED initialisiert, um in Not geratene Banken vor dem Kollaps zu bewahren. Die Rückzahlung erfolgt zu horrenden Zinsen. Einem Bericht des IBD nach sollen mittlerweile 19 Banken davon Gebrauch gemacht haben. Insgesamt sind bisher 32,6 Milliarden US-Dollar von der Regierung an Notfallkrediten rausgegangen. Um die bevorstehende Bankenpleite aufzuhalten, wird dies wohl kaum ausreichen.[3]

Abbildung 7 Einlagen bei kleinen in den zugelassenen Geschäftsbanken[4]

Die Bankenkrise wirkt wiederum auf das Geldsystem zurück. Denn je mehr Banken in die Bredouille geraten, desto weniger Kredite vergeben sie. Die Kosten für „frisches Geld“ steigen seitdem unaufhaltsam. Banken leihen sich auch untereinander keine Kredite mehr, was für das Tagesgeschäft jedoch enorm wichtig ist. Dadurch zeichnet sich eine Kreditklemme ab.

Eine Kreditklemme oder Liquiditätsklemme ist die unzureichende oder sogar ausbleibende Vergabe von Krediten. Da wir in einem Verschuldungssystem leben, in dem neues Geld nur in Form von Krediten in Umlauf gelangt, hat dies einen disflationären oder gar deflationären Effekt. Insbesondere in einem Umfeld zunehmender Ponzi-finanzierter Akteure (Zombies) führt dies zwangsläufig zu massiven Ausfällen.

Hinzukommt die Tatsache, dass ein Großteil der Bankgeschäfte im Gewerbeimmobiliensektor steckt. Gewerbeimmobilien, insbesondere Bürogebäude, litten unter und leiden seit der Corona-Pandemie massiv unter Verlusten. Durch Home-Office und Pleiten von gewerbetreibenden Mietern kommt der Immobiliensektor zunehmend unter die Räder. Die darin investierten Banken müssen also bangen, dass ihre Geschäfte abgeschrieben werden, womit das Bankensystem weiterhin unter Druck gerät.

Auch viele der systemrelevanten Geschäftsbanken können ihren Bilanzverpflichtungen im Zweifelsfalle nicht mehr nachkommen. Einem Bericht der BIZ zufolge sollen sich diese Verpflichtungen kumuliert auf 65 Billionen US-Dollar[5] beziffern, wobei nicht einmal 4,5 Billionen US-Dollar zum Eigenkapital der Banken gezählt werden kann. Immerhin mehr als das 14-fache.[6]

Viele OTC-Risikooptionen, die von US-amerikanischen Systembanken gehalten werden, wurden von Akteuren aus Europa, Japan und dem Rest der Welt gekauft. Kommt es zum Ausfall einer dieser Banken, hätte dies also nicht nur Auswirkungen auf die USA, sondern auf die ganze Weltwirtschaft. Die Schweizer Bankengruppe Credit Suisse ist so ein fulminantes Beispiel. Es ist daher auch nicht verwunderlich, wie schnell auch unter den Augen des eigentlich für seine Souveränität bekannten Schweizer Staates die Übernahme durch UPS zustande kam. Diese Handlung hat einen größeren Zusammenbruch verhindert.

OTC steht für „over the counter“, also über dem Ladentisch. Es handelt sich dabei um außerbörslichen Handel von Aktien oder Anleihen. I. d. R. werden diese Geschäfte innerhalb des Bankensystems abgewickelt, also außerhalb der Verantwortung einer Börse. OTC-Optionen zeichnen sich durch schwache Transparenz aus, die für den privaten Investor im Grunde genommen ziemlich undurchsichtig ist. Optionsgeschäfte beinhalten den Erwerb oder die Veräußerung des Rechts, eine bestimmte Anzahl von Wertpapieren zu innerhalb einer individuell festgelegten Laufzeit zum Basispreis zu erwerben oder eben zu veräußern. Es handelt sich dabei um ein reines Derivate-Geschäft, bei dem der eigentliche Wert – z. B. eine Aktie – zum Wettobjekt degradiert wird.

Das Bankensystem in den Vereinigten Staaten ist massiv angeschlagen – es könnte bei einem „Unfall“ zu einem breitflächigen Ausfall von nicht nur kleineren regionalen Banken kommen. Sobald die Kreditklemme im Interbankenmarkt auch zunehmend auf die großen „Too-Big-To-Fail“-Institutionen übergeht, ist ein breitflächiger Zusammenbruch nicht nur denkbar. Damit würden auch europäische Banken, die genauso wie in der Weltfinanzkrise 2008 mit US-amerikanischen Geldhäusern verwoben sind, infiziert werden. Der Ausfall von Zombies in Europa ist ohnehin insbesondere im hochverschuldeten Süden nicht nur wahrscheinlich, sondern sicher. Auch wenn Portugal, Italien, Griechenland, Spanien (PIGS), aber auch Frankreich und Belgien mit über 100 Prozent Verschuldung zum BIP, aus dem großen Medienlicht verschwunden zu sein scheinen, die Schulden sind noch immer da und sie sind gewachsen in der Zwischenzeit. Ob der Systemkollaps kommt, ist abschließend nicht mit Sicherheit zu sagen. Dass jedoch zumindest Teile des Systems davon betroffen sein werden, dürfte außer Frage stehen. Die eigentliche Frage besteht darin, wie viel Mut und Kompetenz die Politiken aufbringen können, auch unpopuläre Entscheidungen zu treffen. Treten diese Eigenschaften nicht deutlich zutage, gehört der Systemcrash ebenfalls zu den einstigen Verschwörungstheorien, die dann doch wahrgeworden sind. Stünden wir am Ende der fünften Phase, wäre der Zusammenbruch nur folgerichtig. Ein Ausweg wäre ein neues Geldsystem, das sich vor wenig steuerbaren inflationären oder deflationären Entwicklungen nicht mehr fürchten müsste.

[1] STATISTA (2023B). USA: Staatsverschuldung von 2001 bis 2022 und Prognosen bis 2028 in Relation zum Bruttoinlandsprodukt (BIP). Verfügbar unter: https://de.statista.com/statistik/daten/studie/165786/umfrage/staatsverschuldung-der-usa-in-relation-zum-bruttoinlandsprodukt-bip/ (14.05.2023)

[2] STATISTA (2022). China dominiert den Markt für Seltene Erden. Verfügbar unter: https://de.statista.com/infografik/27806/weltweite-reserven-und-minenproduktion-von-seltenen-erden/ (14.05.2023)

[3] Der Bericht ist nachzulesen bei IBD (2023). 19 Banks Grasp For $32.6 Billion Government Lifeline: Report. Website des Investor’s Business Daily. Verfügbar unter: https://www.investors.com/etfs-and-funds/sectors/sp500-banks-grasp-for-32-6-billion-government-life-line-report/ (15.05.2023)

[4] FRED (2023). Deposits, Small Domestically Chartered Commercial Banks. FED St. Louis Economic Research Service. Verfügbar unter: https://fred.stlouisfed.org/series/DPSSCBW027NBOG# (15.05.2023)

[5] Zum Vergleich, die US-Staatseinnahmen in 2021 betrugen 7,3 Billionen US-Dollar.

[6] Vgl. hierzu Cashkurs (2023). Bankenkrise: The Elephant in the Room & BIZ-Analyse zu Risiken im Devisenhandel. Website von www.cashkurs.com. Verfügbar unter: https://www.cashkurs.com/wirtschaftsfacts/beitrag/bankenkrise-the-elephant-in-the-room-biz-analyse-zu-risiken-im-devisenhandel (15.05.2023)