In dieser zusammengefassten Artikelreihe widmet sich Peter Steinborn eingehender dem Geldsystem der BRD bzw. dem europäischen Zentralbanksystem. Dabei arbeitet er u. A. dessen Krisenimmanenz, samt der systematischen Ursachen dafür, heraus.

Gebt mir die Kontrolle über die Währung einer Nation, und es ist mir gleichgültig, wer die Gesetze macht! Amschel Meyer Rothschild (1744 – 1812)

Während mittlerweile immer mehr Ökonomen und auch Zentralbanker erkannt haben, dass die Inflation nicht nur „temporär“, sondern nachhaltig ist, droht nicht nur ein Finanz- oder Wirtschaftssystem zu kollabieren. Es besteht die Möglichkeit einer regelrechten Geldrevolution, die auch eine Transformation der Gesellschaft mit sich bringen würde. Denn das alte Geldsystem scheint ausgedient zu haben. Der Starinvestor und Multimilliardär Ray Dalio sieht die Welt in der fünften von insgesamt sechs Phasen des derzeitigen Zyklus. Nach Phase sechs löst sich dieser auf und mündet in ein neues System. Der Zyklus beginnt von vorn.

Das Geldsystem ist ein Verschuldungssystem

Der Hedgefondsmanager und Gründer von Bridgewater Associates betrachtet das Geldsystem zyklisch und stimmt damit in die von Hyman Minsky (1919-1996) einst bekannt gegebenen Forschungsergebnisse ein. Minsky erkannte seinerzeit, dass das bestehende Geldsystem ein reines Schuldsystem ist und daher kapitalistische Wirtschaftssysteme früher oder später immer kollabieren müssen. Der Zusammenbruch gehört demnach zur DNS des Kapitalismus. So unterschied Minsky zwischen drei verschiedenen Finanzierungsarten:

- Die abgesicherte Finanzierung. Die Akteure sind in der Lage, die Schulden einschließlich der Zinsen zu tilgen.

- Die spekulative Finanzierung. Die Akteure können zwar die Zinsen, nicht aber die Tilgungsrate als solche aufbringen.

- Die Ponzi[1]-Finanzierung. Die Akteure können weder Tilgungsrate noch Zinsen bedienen. Es werden neue Schulden aufgenommen, um die alten zu bedienen.[2]

Damit eine Geldeinheit – egal, welche Währung auf diesem Planeten – in Umlauf gelangt, muss ein Akteur Schulden aufnehmen. Dies passiert in der Regel über Unternehmen, Investoren, die Geld für Maschinenparks, Firmengrundstücke oder andere Produktionsmittel benötigen. Die Arbeitnehmer, die mit den von den Schuldnern finanzierten Produktionsmitteln arbeiten müssen, erhalten Lohn gegen ihren Zeitaufwand und geben diesen in Form von Geld wiederum für Waren und Dienstleistungen aus, die von Unternehmen und Investoren angeboten werden. Das dadurch eingenommene Geld wird im besten Fall bei der gleichen Bank angelegt, die den Kredit gab und ansonsten zur Tilgung der Schuld eingesetzt. Soweit so gut. Nun ist es allerdings auch so, dass die Geschäftsbanken, damit sie anderen Marktakteuren Kredite geben können, zunächst selbst einmal an Geld kommen müssen. Dieses wird von den Zentralbanken emittiert, das sog. Zentralbankgeld. Jede Geschäftsbank hat ein Konto bei der Zentralbank.

Die EZB z. B. ist die Zentralbank für das Euro-Währungssystem und besteht aus allen nationalen Notenbanken. Für die BRD ist das die Deutsche Bundesbank. Die Geschäftsbanken leihen sich also Geld bei der Bundesbank, die wiederum Bestandteil der Zentralbank ist bzw. als Zentralbank für Deutschland fungiert.

Die Geschäftsbank muss, um einen Kredit gewährleistet zu bekommen, dafür Sicherheiten hinterlegen und Zinsen zahlen, d. h. sie ist Schuldner bei der Zentralbank, so wie ein Häuslebauer, der einen Baukredit bei einer Geschäftsbank hat und in ihrer Schuld steht. Der Zins, den die Geschäftsbank ggü. der Zentralbank für die Entleihe zahlt, ist der sog. Leitzins, den die Zentralbank anheben oder senken kann. Damit beeinflusst sie auch die Häufung von Krediten und somit den Geldfluss innerhalb des Geldsystems.

Erhöht die Zentralbank den Leitzins, steigen somit die Kosten für die Entleihe durch die Geschäftsbanken, was diese wiederum an ihre Kunden, die Unternehmen, Investoren und Häuslebauer weiterreichen, zusätzlich eigener Verwaltungskosten und einer Kreditmarge. Damit steigt also folgerichtigerweise auch der Leihzins für den Kreditnehmer. Umgekehrt verhält es sich bei einem sinkenden Leitzins. Sinken die Zinskosten für die Geschäftsbanken, können sie auch zu günstigeren Konditionen Kredite vergeben.

Wie dieser Vorgang im Detail abläuft, wird in diesem YouTube-Video der Deutschen Bundesbank schön veranschaulicht.

Wichtig ist hierbei zu verstehen, dass Geld überhaupt erst dann entsteht, wenn Schulden aufgenommen werden, zu denen Zinsen und Zinseszinsen zurückgezahlt werden müssen. Das bestehende Geldsystem ist demnach ein reines Verschuldungssystem. Es handelt sich um einen Debitismus.

Der Zins: Die Entleihgebühr, die es gar nicht gibt

Wenn Geld nur durch Verschuldung von Marktakteuren in den Umlauf kommt, bedeutet dies auch, dass selbige Zinsen und Zinseszinsen zurückzuzahlen haben. Denn der Zins ist der Preis für das geliehene Geld. Es handelt sich dabei um den „Lohn“ für den Verzicht auf Konsum, denn das Kapital, welches verliehen wird, kann von dem Verleiher nicht verkonsumiert werden, weshalb dieser einen Anreiz benötigt, um sein Geld anderen zu leihen. Das bedeutet, dass immer mehr Geld zurückgezahlt werden muss als tatsächlich verliehen wurde. Wenn aber das Geld nur durch die Vergabe von Krediten in den Markt gelangt und in Umlauf kommt, dann ist die Rückforderung inklusive des Zinses höher als die sich im Umlauf befindliche Summe des Geldes.

Gegenüber stehen sich die emittierenden Banken und die Schuldner. Die emittierenden Banken vergeben Geld, fordern selbiges innerhalb eines Zeitraums zurück und verlangen aufgrund des Konsumverzichtes eine Gebühr, einen Zins von dem Schuldner. Nach Adam Riese heißt das, dass die Summe der innerhalb eines Geldsystems oder auch einer geldwirtschaftlich in sich geschlossenen Volkswirtschaft gemachten Schulden niemals vollständig zurückgezahlt werden können.

Nehmen wir an, dass Deutschland ein komplett abgeschottetes Land ist, in dem ausschließlich mit DM bezahlt werden kann und bei dem es auch keine Tauschmöglichkeit in Fremdwährungen gibt. Nehmen wir weiterhin an, dass die Deutsche Bundesbank Geld in Höhe von 7 Milliarden Euro emittiert. Die Geldmenge findet ihren Weg zu den Akteuren, in dem Kredite vergeben werden, die einen jährlichen Zins von 5 % verlangen. Nach einem Jahr also müssen alle Schuldner in Summe 7,35 Milliarden Euro[3] aufbringen, um sich wieder zu entschulden. Das sind 350 Mio. Euro, die gar nicht in dem Geldsystem vorhanden sind.

Das Beispiel ist sehr vereinfacht und in der Realität ist ein Land ja geldpolitisch nicht komplett abgeschottet. Dennoch gilt genau das für jedes auf Verschuldung basierende Geldsystem und damit auch für das Weltgeldsystem mit dem US-Dollar als Leitwährung.

Zinseszins: Ein mathematisches Paradoxon

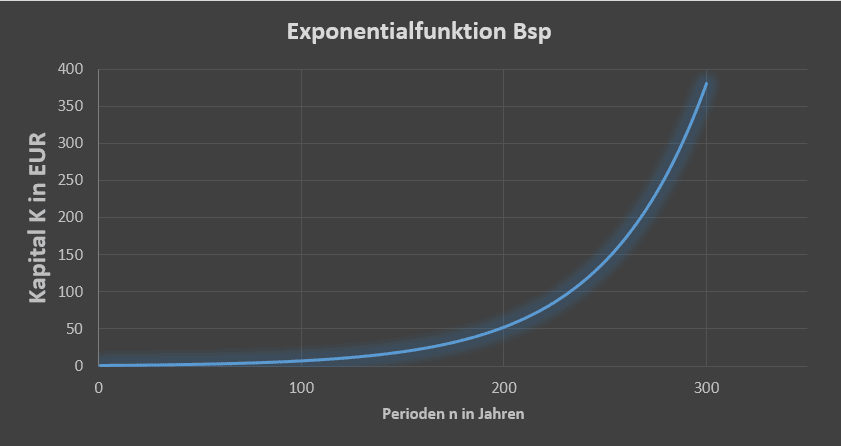

Nun ist es so, dass die Kreditverträge i. d. R. eine mehrjährige Laufzeit besitzen, was schon allein aus dem Eigeninteresse der emittierenden Geschäftsbanken forciert wird. Dabei greift der sog. Zinseszins-Effekt, der eine Verzinsung des bereits verzinsten Kapitals bedeutet. Die Geldmenge, die zurückgezahlt werden muss, wird daher nicht nur um den Zins jährlich höher, sondern die bereits durch den Zins „vergrößerte“ Menge wird nochmal um den Zins „vergrößert“. Wäre die Laufzeit unendlich, entstünde eine Exponentialfunktion.

Formel und Exponentialfunktion:

Die Formel für den Zinseszins lautet:

,

wobei K für das eingesetzte Kapital, n für die Periode in Jahren und p für den Zinssatz in Prozent steht.

Die folgende Kurve zeigt den Verlauf der Verzinsung eines Euros bei 2 Prozent.

Welche enormen Auswirkungen dies hat, zeigt das Beispiel vom Joseph-Pfennig. Nehmen wir an, dass Joseph zur Geburt für Jesus, also im Jahre 0, einen Cent zurückgelegt hat, um ihn auf einem Sparbuch für fünf Prozent zu verzinsen. Natürlich bekommt man heute nicht mehr so viele Zinsen, aber es vereinfacht die Illustration. Nach 18 Jahren wären daraus bereits 2 Cent geworden, nach 59 Jahren 10 Cent und nach 118 Jahren stünde auf der Habenseite 1 Euro, also die Verhundertfachung des ursprünglich investierten Kapitals. Im Jahre 2023 wären es allerdings 73.443.272.242.981.800.000.000.000.000.000.000.000.000,000000 EUR. Um eine bessere Vorstellung davon zu bekommen: Aus dem einen Cent wären heute in etwa 209 Milliarden Erdkugeln aus purem Gold geworden. Gerechnet wurde mit einem Kilopreis von 58.845,51 EUR (Spotmarkt am 07.05.2023).

Wie das Beispiel des Joseph-Pfennigs eindeutig zeigt, muss es innerhalb eines auf den Zinseszins beruhenden Verschuldungssystems zwangsläufig zum Zahlungsausfall der Akteure kommen. In dem Beispiel würde zwar der Heiland davon profitieren, die Bank allerdings wäre pleite. Gut für die Bank, dass Christus sich für schnödes Geld nicht interessiert.

An dieser Stelle wird von vielen Ökonomen der (neo)klassischen Schulen und insbesondere der Monetaristen aus dem Umfeld der Chicagoer Schule gerne behauptet, dass Schulden auch zu Effizienzeffekten führen. Tatsächlich kann beobachtet werden, dass kurzfristige Verschuldungen durchaus zu Wachstum führen, jedoch neigen Staaten mit einem langanhaltenden hohen Verschuldungsgrad dazu, geringere BIP-Zuwächse aufzuweisen. Auch wenn z. B. das ifo Institut für Wirtschaftsforschung[4] zwar eine negative Korrelation zwischen der Staatsverschuldung und dem Wachstum einer Volkswirtschaft erkennt, wird ein kausaler Zusammenhang im breiten akademischen Umfeld der Wirtschaftswissenschaftler eher bestritten. Die Zusammenhänge, welche oben erklärt wurden, fanden bis heute kaum Eingang in die akademische Welt.

Der Zinseszins verschlimmert also das Problem der nicht möglichen Entschuldung aller Schuldner weiterhin. Dadurch entsteht bei den Akteuren der Drang zum Wachstum, um die Schulden zurückzuzahlen, während andere Akteure das Nachsehen haben (müssen), da es die geforderte Geldsumme aller Gläubiger gar nicht gibt. Weiterhin entsteht dadurch das Phänomen der Inflation, die eine logische Folge einer wachsenden Wirtschaft ist, die auf einem Verschuldungssystem basiert. Der Crash ist demnach absolut immanent.

Das Marktungleichgewicht als Normalzustand: Inflation und Deflation

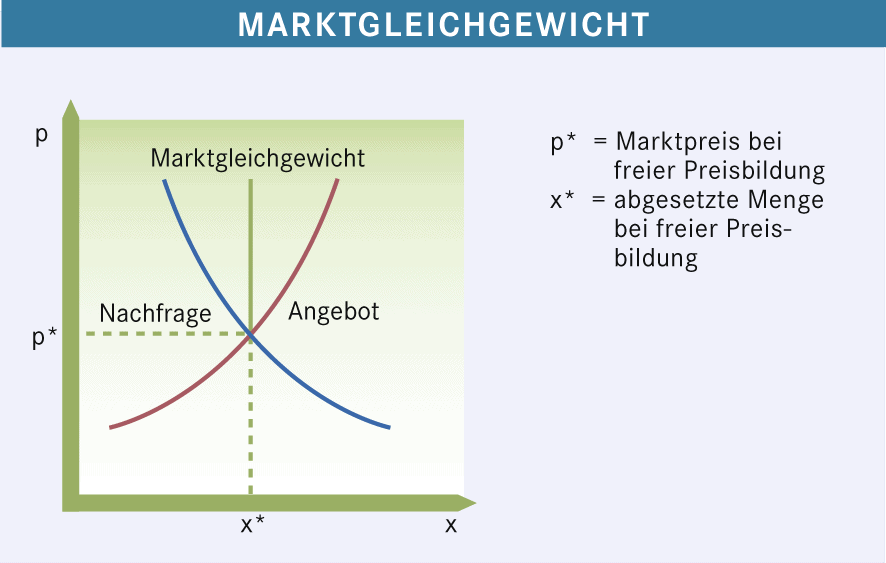

Aufgrund dieses Umstandes versteht es sich von selbst, dass es ein sogenanntes Marktgleichgewicht in einem Verschuldungssystem nicht geben kann. Das Marktgleichgewicht ist die Voraussetzung für den vollkommenen Markt. Es handelt sich dabei nur um theoretische Begriffe, denn in der Praxis treten sie nie ein. Der Markt ist aufgrund des oben bereits Gesagten stetigen Schwankungen ausgesetzt. Ein Marktgleichgewicht wäre dann gegeben, wenn Angebot und Nachfrage gleich wären, d. h. die angebotenen Mengen von Waren und Dienstleistungen würden den konkreten im Markt nachgefragten Mengen entsprechen. Da Angebot und Nachfrage den Preis bestimmen – ein unumstößliches Gesetz, das auch Marx akzeptieren musste – würde sich dadurch ein Gleichgewichtspreis ergeben. Der Preis ist letztlich die monetäre Grenze, die die Nachfrager bei dem bestehenden Angebot bereit sind zu zahlen. Hier entsteht eine Problemstellung zwischen dem sog. Gebrauchswert und dem Tauschwert, auf die ich hier nicht weiter eingehen möchte, aber zu einem späteren Zeitpunkt gerne noch einmal darauf zurückkomme[5].

Das Marktgleichgewicht ist der Zustand der Übereinstimmung von Angebot und Nachfrage. Das Angebot sind alle in einer Volkswirtschaft hergestellten Waren und Dienstleistungen. Die Nachfrage ist grundsätzlich die Menge des Geldes, denn ohne Geld können keine Waren nachgefragt werden. Nachfolgend eine Abbildung, die den mathematischen Zusammenhang grafisch darstellt:

Abbildung 1 Das Marktgleichgewicht[6]

Eine Wirtschaft ist auf einen permanenten Geldfluss angewiesen, so wie unser Körper ohne ständiges neues Blut nicht überleben würde. Wie das Herz also Blut pumpt, ist die Zentralbank daran interessiert, ständig Geld zu drucken, den Leitzins zu regulieren oder zu erhöhen und ggf. andere Maßnahmen zu treffen, um die Preisstabilität (annähernd den Gleichgewichtspreis) zu erwirken. Da sie die Deflation (noch) wie der Teufel das Weihwasser scheut, will sie offiziell eine jährliche Inflation von zwei Prozent erzielen[7]. Damit fördert sie sogar die stetige Geldentwertung. Denn in einem Umfeld des Wirtschaftswachstums, das ja durch die Zinsforderungen geradezu provoziert wird, würde ein deflationärer Effekt auftreten, sollte die Geldmenge stagnieren. Denn mehr Wirtschaftsleistung bedeutet auch mehr Waren und Dienstleistungen. Bei stagnierender Nachfrage – womit immer das Geld gemeint ist, denn ohne Geld können keine Waren und Dienstleistungen nachgefragt werden – haben wir per definitionem Deflation. Das bedeutet, dass das Geld zunehmend an Wert gewinnt und Waren sowie Dienstleistungen für weniger Geld zu haben sind. Es herrscht ein Angebotsüberschuss bzw. Nachfragedefizit vor.

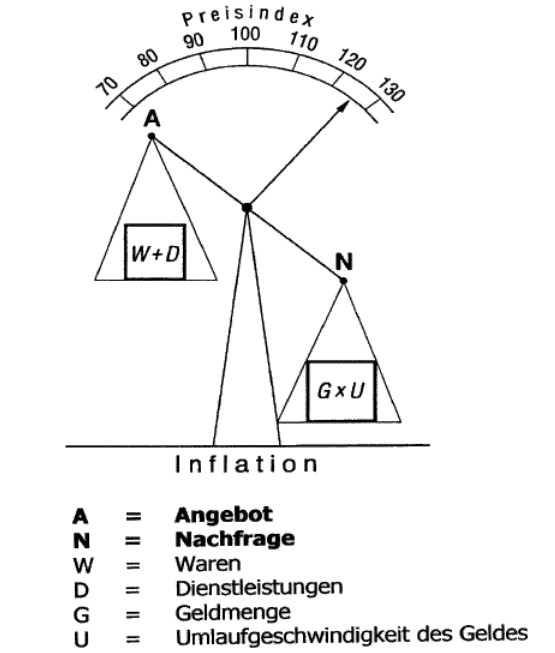

Gut veranschaulicht wird das Thema mit einer Waage, die statt Gewichte auf der einen Seite alle angebotenen Waren und Dienstleistungen und auf der anderen die im System vorhandene Geldmenge multipliziert mit der Umlaufgeschwindigkeit gegenüberstellt. Die Umlaufgeschwindigkeit ist deshalb interessant, da sich mit jedem Wechsel des Geldes also, wenn sich der Besitzer ändert, die Nachfrage erhöht. Ein 100-Euroschein, der nur einmal gedruckt wurde, kann jedoch in einem Zeitraum n viele x Male den Besitzer gewechselt haben. Der Schein wird demnach x Mal eingesetzt und entfaltet die entsprechende Nachfrage. In dem Bild schlägt die Anzeige nach rechts, also inflationär aus. Würden W + D, also das Angebot, „schwerer“ wiegen als G x U, würde der Ausschlag gen links, also deflationär erfolgen. Stünde der Pfeil auf 100, wäre der Markt im Gleichgewicht.

Abbildung 2 Inflation und Deflation auf der Waage veranschaulicht[8]

Abbildung 2 Inflation und Deflation auf der Waage veranschaulicht[8]

Deflation ist für Zentralbanker und im Allgemeinen für eine Volkswirtschaft schlimmer als eine „seichte“ Inflation, weshalb die Notenbanker die magischen 2 Prozent Entwertungsrate anpeilen. Der Grund besteht darin, dass in einem deflationären Umfeld die Menschen auf fallende Preise spekulieren und damit Geld horten. Damit wird dem Kreislauf aber das wichtige Blut entzogen. Der Körper würde schnell kollabieren. Wenn kein Geld im Umlauf ist, dann lohnt es sich einfach nicht mehr, Waren zu produzieren. Menschen werden entlassen, Löhne gekürzt, während die Schulden gleichbleiben und somit Schuldner dazu zwingen, die Ausgaben zu reduzieren. Da in einem Verschuldungssystem ein Großteil der Marktakteure verschuldet ist, hat dies massive Auswirkungen auf die Wirtschaftsleistung eines Landes. Ein weiteres Problem für die Notenbanker besteht darin, dass eine Deflation nicht so einfach zu regulieren ist wie bspw. die Inflation. Kommt es zu einer Geldentwertung, also zu steigenden Preisen, kann die Zentralbank z. B. den Leitzins erhöhen, um somit die Menge des Geldes zu reduzieren. Denken Sie daran, dass der Leitzins der Preis für das Zentralbankgeld darstellt und somit weniger nachfragt wird, wenn der Preis steigt. Dies ist im Übrigen die derzeitige Geldpolitik. Man versucht mit Zinserhöhungen die Inflation einzudämmen, was bisher auch nur mäßig Wirkung zeigt, da die Zinserhöhungen nicht ausreichen. Jedoch fürchten die Banker, der Wirtschaft zu sehr zu schaden. Umgekehrt ist es so, dass um Deflation zu verhindern, die Zinsen, also wieder der Preis für das Leihkapital, möglichst niedrig gehalten werden müssen. Hier sind den Notenbanken jedoch Grenzen gesetzt. Viel niedriger als null Prozent können sie nicht gehen. Negativzinsen gab es zwar auch schon, aber die waren zu marginal. Ein erhöhter Negativzins würde zudem ein erheblich panikmachendes Signal an die Märkte senden.

Obwohl sich die Märkte derzeit in einem inflationären Umfeld befinden, gibt es viele Anzeichen für eine aufkommende Deflation, die vor allem durch eine sich anbahnende Kreditklemme im Bankensektor zustande kommen könnte. Ein ähnliches Ereignis, wie in Japan in den 1990er Jahren, könnte ebenfalls bald in den USA stattfinden. Später dazu mehr.

Japan steckt seit den 1990er Jahren in einem großenteils deflationären Umfeld. Der wesentlichste Grund dafür ist das Platzen der Immobilienblase, wodurch die Wirtschaft massiv angeschlagen wurde. Der Nikkei, der mit 225 Unternehmen sowas wie der japanische DAX ist, brach von seinem absoluten Hoch 1989 um fast drei Viertel zusammen (von 40.000 in 1989 auf 16.000 in 1992). Viele damalige Kreditgeschäfte wurden mit überteuerten Immobilien besichert. Die Kredite wurden faul, wodurch der gesamte Finanzsektor massiv unter Druck geriet. Viele Geldhäuser mussten Konkurs anmelden und es kam zu einer Kredit- bzw. Finanzklemme, in der kein Geld mehr durch Banken in den Kreislauf gelang. Derzeit ist allerdings auch Japan von der Inflation geprägt. Ob es jedoch aus dem deflationären Umfeld nachhaltig herauskommen wird, bleibt noch abzuwarten.

Die Great Depression, die oftmals auf den Schwarzen Donnerstag 1929 – in Europa auch als Schwarzer Freitag bekannt – reduziert wird, war eine Kette von Ereignissen, die direkt in die Deflation führte, womit die Massenarbeitslosigkeit sowie massive Proteste und gesellschaftliche Unruhen einhergingen. Sie war im Übrigen nach einer Hyperinflation in Deutschland eingetreten, die nicht solche zerwerfenden Auswirkungen hatte wie die Deflation.

Das südamerikanische Land kämpft seit 2013 mit einer anhaltenden Wirtschaftskrise. Bereits zuvor waren zweistellige Inflationsraten nichts Außergewöhnliches, doch ab 2015 wurden sie dreistellig, um 2018 bereits bei fast 20.000 Prozent zu liegen. Ein Jahr später hatte das Land laut Daten des Internationalen Währungsfonds (IMF) einen Verbraucherpreisindex von über 65.000 Prozent gegenüber dem Vorjahr[9]. Das lateinamerikanische Land zeigt, wie schnell aus einer galoppierenden Inflation eine Hyperinflation werden kann und welche Auswirkungen dies für die Bevölkerung hat. Auf dem Höhepunkt der COVID-Krise in 2021 lebten über zwei Drittel der Bevölkerung in extremer Armut und mussten mit weniger als zwei Dollar am Tag auskommen.[10]

Ungleichgewichte im Markt sind nicht nur üblich, sondern permanenter Status. Das Pendel schlägt entweder in Richtung Inflation oder Deflation. Ein Gleichgewicht herrscht nicht dauerhaft vor. Innerhalb des Verschuldungssystems ist es nur eine Frage, wie hoch der Ausschlag des Pendels sein wird. Dafür zu sorgen, dass dieser nicht zu groß wird, ist Aufgabe der Notenbank. Preisstabilität im engeren Sinne gibt es daher nicht. Die planmäßige Entwertung des Geldes um zwei Prozent jährlich, ist ein Versuch die Nachfrage weiter anzuregen, um zu verhindern, dass die Kapitalmärkte austrocknen. Gleichzeitig muss die Notenbank jedoch aufpassen, dass das Pendel nicht zu weit ausschlägt und es zu einer galoppierenden oder gar zu einer Hyperinflation[11] kommt.

Der kurzfristige Schuldenzyklus

Es gibt nach Dalio einen kurzfristigen und einen langfristigen Schuldenzyklus. Der kurzfristige ist allgemein als Konjunkturzyklus bekannt und die meisten Anleger und Ökonomen konzentrieren sich auf die Frage, wo sich die Märkte gerade darin bewegen. Die Rede ist hierbei von einem Zeitfenster von fünf bis etwa sieben Jahre[12]. Dieser Zyklus besteht aus vier Phasen:

- Aufschwung (Expansion)

- Hochkonjunktur (Boom)

- Abschwung (Rezession)

- Konjunkturtief (Depression)

Danach tritt wieder eine Erholung ein und der Zyklus beginnt von vorn. Wie in Teil I gesehen, sind die Notenbanken angehalten, annähernd die Preisstabilität aufrechtzuerhalten. In der jüngeren Vergangenheit versuchte z. B. die EZB mit einer ultralockeren Geldpolitik die Rezession aufzuhalten bzw. die Expansions- und Boom-Phase so lange wie möglich am Leben zu halten. Wenn in einem volkswirtschaftlichen Gesamtsystem eine zu hohe Teuerungsrate auftritt, dann potenziert sich schnell die Gefahr einer galoppierenden und somit im schlimmsten Fall einer Hyperinflation. Der Grund ist die Erwartungshaltung der Marktteilnehmer. Verteuern sich Waren und Dienstleistungen spürbar in kurzfristigen Abständen, also innerhalb eines Jahres oder innerhalb weniger Monate, spekulieren die Teilnehmer auf steigende Preise in der Zukunft. Damit tritt genau der gegenteilige Effekt ein, den wir bei einer anhaltenden Deflation kennengelernt haben. Die Marktakteure „werfen“ ihr Geld regelrecht auf die Märkte, um der Entwertung zuvorzukommen. Die Geldmenge erhöht sich damit weiterhin. Die Folge ist eine stärkere Teuerung.

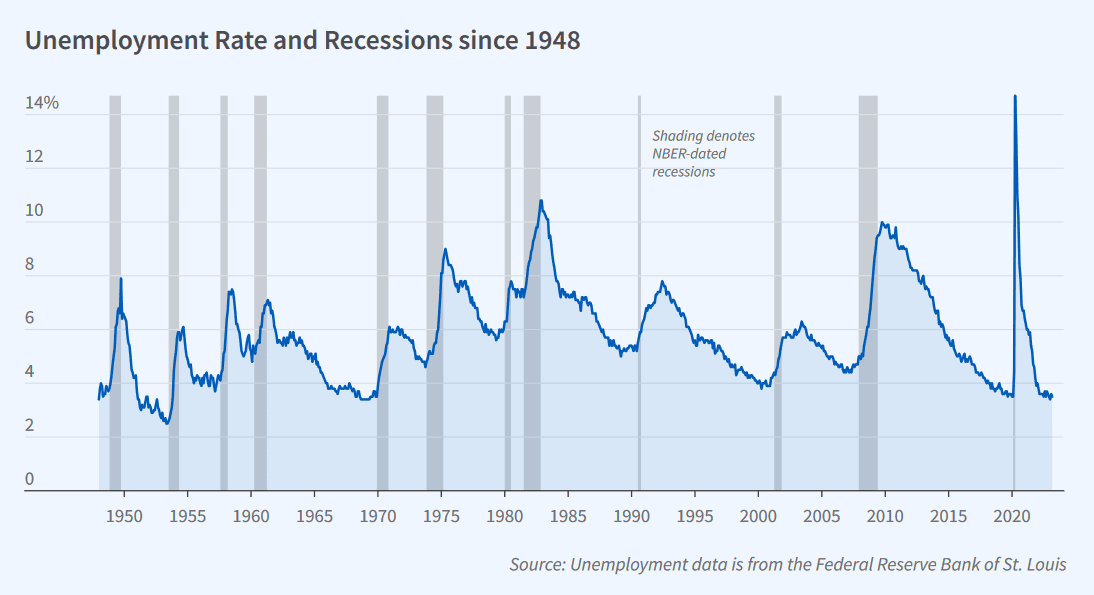

Eine wesentliche Kennzahl zur Feststellung der Phasenentwicklung ist die Arbeitslosigkeit. In Expansionsphasen werden höhere Beschäftigungsquoten erreicht als in der Rezession. Anbei finden wir in Abbildung 3 die Arbeitslosenquote in den USA seit 1948. Weitere Kennzahlen sind die Inflation, wie wir oben bereits gesehen haben, die Kauffreude bei den Marktteilnehmern und ganz wesentlich das Bruttoinlandsprodukt (BIP). Ray Dalio untersuchte 48 Schuldenzyklen und Crashs und nahm dabei an, dass ab drei Prozent Rückgang des BIP eine Depression vorherrsche[13]. Abbildung 3 Arbeitslosenquote und Rezessionen seit 1948 in den USA[14]

Anhand der Indikatoren kann davon ausgegangen werden, dass sich die europäischen und die US-Märkte bereits in einer Rezession befinden. Diese Rezession könnte allerdings diesmal weitaus heftiger ausfallen als die letzten „normalen“ Abschwünge der vergangenen Zyklen, da das Eintreten der rezessiven Phase durch die ultralockere Geldpolitik verzögert wurde. Dadurch hat sich eine Alles-Blase angestaut, die nun von den Notenbanken selbst „angestochen“ wurde, in dem sie den Leitzins angehoben haben.

Am 26. Juli 2012 sagte der damalige EZB-Präsident Mario Draghi, dass „im Rahmen“ ihres „Mandats, die EZB bereit“ sei „zu tun, was immer notwendig sei, um den Euro zu retten“[15]. Dadurch sollten die Finanzmärkte am Rande eines finanzpolitischen Abgrunds beruhigt werden. Draghi versicherte damit, dass die Märkte, komme, was wolle, mit allen Mitteln geschützt werden. Eine langanhaltende Niedrigzinspolitik begann. Am 16. März 2016 wurde der Leitzins sogar auf null Prozent gesenkt. Seit Sommer 2022 erhöht die EZB den Leitzins wieder sukzessive, jedoch sehr zögerlich. Man will zwar die Inflation mit einem höheren Leitzins in den Griff bekommen, aber fürchtet, damit eine längst überfällige Rezession zu provozieren. Ab dem 10. Mai gilt ein Leitzins von 3,75 Prozent. Für die verschuldeten EU-Länder und den vielen Zombieunternehmen bedeutet dies den möglichen Zahlungsausfall.

Der langfristige Schuldenzyklus

Ein langfristiger Schuldenzyklus ergibt sich aus der Verkettung mehrerer Konjunkturzyklen. Schuldenkrisen entstehen ja deshalb, weil der Verschuldungsgrad innerhalb einer Volkswirtschaft schneller wächst als die Löhne und Gehälter der Akteure. Das Verhältnis der Schulden zu den Einkommen wird von Zyklus zu Zyklus immer ungünstiger für letztes und zu Gunsten des ersteren. Die Verschuldung wächst somit sukzessive weiter, und das zunehmend schneller als die Einkommen, auch wenn die Notenbank den kurzfristigen Schuldenzyklus mit geldpolitischen Instrumenten einzudämmen weiß. Das liegt daran, dass die Akteure dazu neigen, sich weiter zu verschulden, da das Gefälle zwischen dem Einkommen und der Gesamtverschuldung inkl. Schuldendienst zunächst nicht weiter auffällt. Insbesondere wenn das Wachstum relativ stark und schnell ansteigt, fällt die exponentielle Verschuldung, so wie wir sie oben gesehen haben, zunächst niemandem auf. Selbst den Ökonomen offenbar nicht, denn das grundlegende Problem, welches bereits beim Studieren der Grundlagen offensichtlich wird (siehe Teil I), ist kaum Bestandteil der hauptsächlichen akademischen Literatur. In Abbildung 4 wird dies noch einmal verdeutlicht. Genau das ist der oben bereits angesprochene Minsky-Effekt. Die Akteure verschulden sich immer weiter, bis sie nicht einmal mehr den Schuldendienst (Tilgung und Zinsraten) decken können. Dadurch bläht sich die Kreditblase immer weiter auf und führt zum einen zur Geldentwertung – Inflation ist aus dem lateinischen inflatio abgeleitet und heißt „Sichaufblasen“ oder „Aufblähung“ – und zum anderen entsteht der oben bereits mehrfach angesprochene Vorgang der Zombifizierung der Wirtschaft. Des Weiteren leitet sich diese Entwicklung aus dem einfachen Umstand ab, dass die Wirtschaft nicht so schnell wachsen kann wie der durch den Zinseszins hervorgerufene Anstieg der Schulden.

Abbildung 4 Die Verschuldungsspirale[16] (eigene Darstellung)

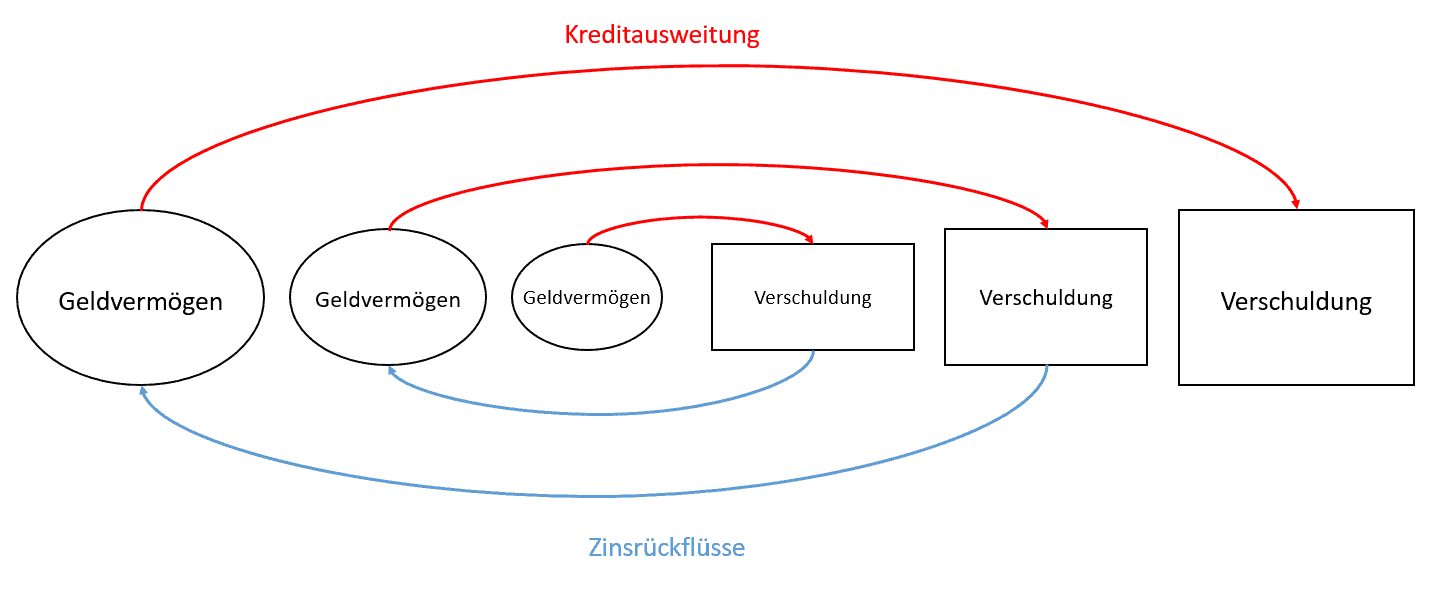

Durch die überproportionale Geldschöpfung entsteht ein entsprechendes Kreditvolumen, was automatisch zu einer Vergrößerung der Schulden führt. Dadurch entstehen immer stärkere Zinsrückflüsse aus den Darlehen, wodurch sich das Geldvermögen immer weiter aufbläht und weitere Schulden zur Folge hat. Es handelt sich hierbei um einen positiv rückgekoppelten Regelkreis, der sich mit der Zeit verselbstständigt und einmal losgetreten nicht mehr endet, außer durch einen Zusammenbruch, den Zahlungsausfall. Positive Rückkopplung tritt in der Natur im Grunde genommen nicht auf, außer bei exponentiell sich ausbreitenden Krankheiten oder dem Wachstum eines Tumors. Die Begrenztheit der vorhandenen Ressourcen (Sachmittel, Menschen) limitiert daher logischerweise das Wachstum. Dem Geldvermögen fehlt also auf Dauer die entsprechende Produktion, der Gegenwert in Form von Sachgütern.

Die Kreditblase und somit das Ende eines Schuldenzyklus tritt dann ein, wenn das Wachstum der Geldmenge sowie das Kreditvolumen gedrosselt werden bzw. die Banken unter strengeren Vergaberichtlinien Kredite vergeben. Zu diesem Zeitpunkt haben die Notenbanken bereits gemerkt, dass die Ausweitung des Kreditvolumens bereits gefährlich hoch ist, weshalb die Geldpolitik gestrafft wird. Damit wird der Abschwung, der ohnehin eintritt, massiv beschleunigt. Dieser Kipppunkt von Aufschwung zu Abschwung tritt ein, sobald die Kosten für den Schuldendienst größer werden als der Betrag, der für die Finanzausgaben ausgeliehen werden kann. Die Neuvergaben von Krediten gehen zurück, womit der Druck auf die Schuldner wächst. Dieser Umstand wird immer mehr Teilnehmern bewusst, insbesondere den Banken, weshalb noch weniger Kredite vergeben werden. Dadurch sinken Ausgaben und Investitionen, welche zuvor mit dem geliehenen Kapital finanziert wurden. Die Anlagepreise fallen und das Einkommenswachstum fällt. Der Ausfall von Zombis wirkt sich auch auf die kreditwürdigen Schuldner aus, da die Banken, die ihre faulen Kredite abschreiben müssen, ihre Verpflichtungen gegenüber den liquiden Gläubigern nicht mehr leisten können. Eine Fortpflanzung des Problems innerhalb der Volkswirtschaft ist die Folge. Es kommt zu einer Depression.

Der Zeitraum für diese Verkettung von kurzfristigen Schuldenzyklen bewegt sich zwischen 50 und 70 Jahren. Dalio sieht den Hauptgrund, wieso sich ein langfristiger Schuldenzyklus überhaupt halten kann, in der sukzessiven Senkung der Leitzinsen durch die Notenbanken, wodurch die Anlagepreise steigen und das Anlagevermögen der Menschen anwächst. So schreibt er: „Die verhindert, dass die Belastung durch den Schuldendienst steigt, und es senkt die monatlichen Raten für Artikel, die auf Kredit gekauft werden. Das kann aber nicht ewig so weitergehen. Irgendwann sind die Zahlungen für den Schuldendienst genauso hoch oder höher als der Betrag, den sich die Schuldner leihen können, und so werden die Schulden (also die Zahlungsversprechen) im Verhältnis zu der vorhandenen Geldmenge, die bezahlt werden kann, zu groß.“[17]

Im Grunde genommen handelt es sich bei dem Ablauf um die gleiche Spirale, die ein kurzfristiger Schuldenzyklus durchläuft. Bei langfristigen Schuldenzyklus sind die Auswirkungen nur massiver aus oben bereits gesagten Gründen.

Im Alten Testament, genauer im dritten Buch Mose 25, werden die Gesetze des Sabbat- und Halljahres formuliert. Demnach sollte im 50. Jahr, das auf jedes siebte Sabbatjahr folgte, jegliche Schuld auf null gesetzt werden. Man sollte einen Leibeigenen freilassen so wie auch aller Besitz wieder zum ursprünglichen Eigentümer zurückgehen sollte. In diesem Jahr sollte Israel vollkommene Ruhe walten lassen und keinerlei Landwirtschaft mehr betreiben. Das Jubeljahr soll einen Schuldenschnitt und der Beseitigung von Überfluss dienen. In Jeremia 25, 11-12 sowie 29, 10 und in Daniel 9, 2 wird die „Verwüstung“, der „Reset“ auf 70 Jahre datiert.

Der langfristige Schuldenzyklus besteht aus sechs Phasen:

- Die Phase des „harten Geldes“. Die alten Schulden des vorherigen Zyklus sind komplett gelöscht. Das Geldsystem basiert auf harten Assets wie Gold oder anderen Ressourcen, mit denen direkt bezahlt wird. Das Zahlungsmittel sind z. B. Gold- oder Silbermünzen. Die Währung kann Auch ein anderes Asset sein. Hauptsache, es hat einen hohen inhärenten Wert.

- Die Forderung auf das „harte Geld“. Da „Hartes Geld“ auch Nachteile hat wie Lagerung, Transport (schweres Gewicht) sowie Abhängigkeiten von Ländern ggü. jenen Volkswirtschaften, die viel von den Ressourcen besitzen, führt das zur Einführung von Papiergeld, das eine Forderung auf das „harte Geld“ beinhaltet. Der Besitzer kann den Schuldschein gegen z. B. Gold jederzeit umtauschen. Es gibt einen festen Wechselkurs.

- Beginn der Schulden. Da das System aus der zweiten Phase allerdings beschränkt ist und nur so viel Geld gedruckt werden kann, wie auch Ressourcen der harten Assets vorhanden ist, führt Wirtschaftswachstum zu einer deflationären Entwicklung. Das Papiergeld ist nur noch ein Schuldschein auf das harte Asset. Die Menge der Schuldscheine (Banknoten) weiten sich immer weiter aus. Das Verhältnis zwischen Geldmenge und den harten Assets entwickelt sich zu Ungunsten des letzten. Für z. B. eine Unze Gold bekommt man eine immer höhere Menge Geld.

- Aufgabe der Verbindlichkeit. Die Menge der Schuldscheine wächst ins Unermessliche, sodass sie den tatsächlichen Wert- und Produktionsgewinn von Waren und Dienstleistungen übersteigt. Die Schuldscheine können nicht mehr gegen die harten Assets zurückgetauscht werden, da letztere nicht oder nur bedingt vorhanden sind. Es kommt zur Auflösung der Verbindlichkeit wie 1971 unter Nixon, als der Goldstandard abgeschafft wurde.

- Das Fiatgeld entsteht. Notenbanken können die Geldmenge beliebig ausweiten und unterliegen keiner natürlichen Beschränkung durch Ressourcenknappheit. Das Tauschmittel entspricht nicht mehr dem Wert des „Harten Geldes“. Es ist lediglich noch ein Versprechen und basiert ausschließlich auf dem Glauben der Akteure, dass diese Währung stabil und beständig bleibt. Ein inhärenter Wert liegt nicht mehr vor. Die Notenbanken regulieren die Märkte nur noch über den Leitzins und die ausgegebene Menge des Geldes.

- Der Zusammenbruch. Sobald die Notenbanken der Lage nicht mehr Herr sein können und die Blase platzt, kommt es zum Zusammenbruch. Die Geldpolitik ist nicht mehr steuerbar. Die Schuldenspirale, wie in Abbildung 4 dargestellt, verselbstständigt sich, bis es zum breitflächigen Zahlungsausfall kommt. Die Akteure verlieren ihr Vertrauen in das Fiatgeld und fangen an in alternativen Zahlungsmittel ihren Handel abzuwickeln (z. B. Gold und Silber). Zum Schluss kommt es zum Schuldenschnitt. Der Zyklus endet hier und es beginnt ein neuer.

Ein Schuldenschnitt ist das Erlassen von Schulden, d. h. die Gläubiger verzichten auf die Rückforderung ggü. ihren Schuldnern. In der Geschichte waren dies meist Teilschuldenschnitte, also nur einen teilweisen Verzicht auf Ausgleich der Schuld. Geschichtliche Beispiele gibt es auch aus der jüngeren Zeit:

*1932 erließen die Alliierten auf der Konferenz von Lausanne einen Großteil der Forderungen ggü. Deutschland.

*1953 wurden mit dem Londoner Schuldenabkommen 50 Prozent der Auslandsschulden Deutschlands erlassen.

*1978 erließ die Bundesrepublik Deutschland die Schulden ggü. der 30 ärmsten Länder der Welt. Verzicht betrug damals etwa 4,3 Milliarden DM.

*In den 1980er Jahren wurden im Rahmen des Brady-Plans mittels Brady-Bonds mehreren lateinamerikanischen Ländern die Schulden zu Teilen erlassen.

*1996 beschlossen die Weltbank und der IWF im Rahmen der von den damaligen G8-Staaten forcierte HIPC-Initiative, die einen Schuldenschnitt für hochverschuldete Entwicklungsländer (Heavily Indepted Poor Countries) vorsah.

*2001 erklärte Argentinien seine Zahlungsunfähigkeit. Die Folge war die Einstellung des Schuldendienstes. Das Land erwirkt einen Verzicht von etwa zwei Drittel der Forderung bei etwa 93 Prozent seiner Gläubiger.

*2005 wurden im Rahmen der HIPC-Initiative mehr als 30 Ländern, vorwiegend aus Afrika, die Schulden komplett erlassen.

Regelmäßiger Erlass bei den Juden

Wie bereits oben gesehen, galt bei den Juden gem. Altem Testament ein regelmäßiger Schuldenschnitt. Im fünften Buch Mose 15, 1-2 wird dieser alle sieben Jahre gefordert. Im Sabbatjahr durfte demnach innerhalb des eigenen Volkes kein Zins genommen werden.

Offensichtlich stehen wir in Phase fünf. Betrachtet man die jüngsten Entwicklungen seit der Weltfinanzkrise 2008 und insbesondere die letzten zwei Jahre der Geldpolitik, könnte diese Phase nun enden und in den Zusammenbruch münden. Obwohl die Anzeichen dafür sprechen, warne ich davor, einen schnellen Zusammenbruch zu erwarten. Zwar haben die Notenbanken die Leitzinsen mittlerweile angehoben, aber in den USA und in Europa gehen die Inflationsraten momentan erst einmal zurück. Anders als es die Medien häufig verlautbaren, handelt es sich aber nicht um eine deflationäre, sondern eher um eine disflationäre Entwicklung. Die Geldentwertung schreitet weiterhin voran, nur eben nicht mehr so schnell. Es hängt jetzt alles davon ab, wie sehr die Gesellschaft der Politik noch traut. Schwinden die gesellschaftliche Resilienz und das Vertrauensverhältnis zu den Regierungen, werden die Instrumente der Zentralbanken den Zusammenbruch möglicherweise nicht mehr aufhalten können. Andersherum könnte sich noch viel Spielraum für die Politiken offenbaren. Am Ende dieses Zyklus würde ein Schuldenschnitt in irgendeiner Form warten.

Eine kurze Geschichte unseres Geldsystems

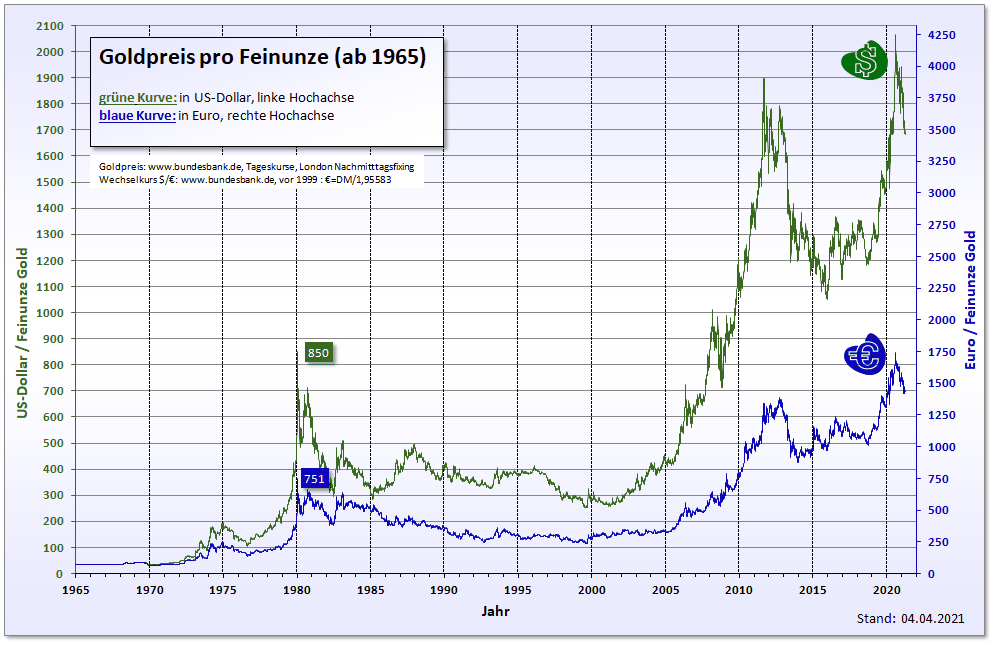

Den Beginn des derzeitigen langfristigen Schuldenzyklus macht Ray Dalio zum Ende des 2. Weltkrieges aus. Im Zuge der beiden Weltkriege lösten sich nahezu alle Länder vom Goldstandard und schlitterten in eine massive Verschuldung. Die große Depression in den 1930er Jahren führte zum Zusammenbruch des alten Systems. Nach bzw. am Ende des 2. Weltkrieges kam es dann zum Abkommen von Bretton Woods, in dem man sich auf den White-Plan einigte. Fortan sollten alle Währungen der beteiligten 44 Nationen einen festen Wechselkurs zum US-Dollar aufweisen, der wiederum an Gold gebunden war. Die Abwicklung von Zahlungsverkehr in Gold- und Silbermünzen wurde in Anlehnung an das Vorkriegssystem in den meisten Ländern wiedereingeführt. Mit dem Internationalen Währungsfonds (IWF) wurde neben der BIZ eine internationale Währungs- und Wirtschaftsinstitution geschaffen, deren Aufgabe die Kontrolle und Steuerung dieses neuen Geldsystems ausüben sollte. Im Zuge der Ausweitung der Produktivität und des damit einhergehenden Wirtschaftswachstums kam es zur Vermehrung von US-Banknoten, die einen Schuldschein mit Verbindlichkeit an Gold darstellten. Für eine Unze Gold, also 31,104 Gramm, bekam man 35 US-Dollar. Alle anderen Währungen richteten sich danach. Die USA weiteten ihre Reservewährung aus, wodurch das Verhältnis der Geldmenge zu den vorhandenen Goldreserven immer weiter auseinanderklaffte. Dies passierte u. a. durch die hohen Kosten, die der Vietnam-Krieg verschlungen hatte. In Abbildung 5 kann dies nachvollzogen werden. Für eine Unze Gold bekam man immer mehr Dollars. Im Zuge dieser Entwicklung bröckelte Bretton-Woods, weshalb mit schwindendem Vertrauen in das System 1969 viele Teilnehmerstaaten erklärten, ihre Dollarreserven gegen Gold einzulösen. Tatsächlich konnten die USA diese Goldmengen nicht aufweisen und damit ihren Verbindlichkeiten nicht nachkommen. 1971 erklärte der US-amerikanische Präsident Richard Nixon die Gold-Dollar-Bindung für ausgelöst.

In 1973 wurde das Bretton-Woods-I-Abkommen aufgelöst. Dies beinhaltete den Wandel von fixen zu flexiblen Wechselkursen ohne Bindung an Gold oder den Dollar als Leitwährung. Es kam zum Europäischen Wechselkursverbund, einem Vorreiter der späteren Europäischen Währungsunion. Obwohl der US-Dollar nicht mehr als Leitwährung fungierte, gilt er bis heute nach wie vor als Weltreservewährung, da der Großteil des Handels in wesentlichen Rohstoffen wie Öl und Gas in Dollar erfolgt. Dies bedeutet, dass sämtliche Länder, die auf diese Rohstoffe angewiesen sind, Dollar-Reserven anhäufen müssen. Somit ist der US-Dollar zwar nicht mehr auf dem Papier via Abkommen, jedoch weiterhin faktisch die Weltreservewährung.

Abbildung 5 Goldpreisentwicklung in US-Dollar und EUR seit 1965[18]

Einige Ökonomen meinen, dass wir uns in einer Art Bretton-Woods-II-System befinden. Dies basiert auf einer de-facto-Bindung von asiatischen Währungen wie dem chinesischen Yuan/Renminbi oder dem japanischen Yen. Auch durch die starken Dollar-Reserven der ölexportierenden Länder wie Saudi-Arabien, der Irak, Nigeria und Russland entstand ein neues Regime des Weltgeldsystems, in dem der US-Dollar die Hauptrolle spielt und somit eine abgewandelte Form des Bretton-Woods-Abkommen von 1944 weiterhin besteht. Es hat sich dafür der Begriff des Petro-Dollar-Systems etabliert. Petro steht für Petroleum. Da der Dollar zunehmend an Wert verliert, gerät auch dieses System nun ins Schleudern. Hinzu kommt die Tatsache, dass das Vertrauen in die alte Weltordnung schwindet und somit der Dollar als Leitwährung an Einfluss einbüßen wird.

Seitdem herrscht das Fiat-Geld in dem System. Eine Bindung an harten Assets mit hohen intrinsischen Wert gibt es nicht mehr. Die derzeitige geldpolitische Ordnung mit dem Petro-Dollar basiert in erster Linie auf dem Weltmachtstatus der USA als wirtschaftliche und militärische Supermacht mit weltweitem Einfluss. Das System ist sehr anfällig, da weltweit Staatsschulden und logischerweise auch die Geldmenge zunimmt. Mit dem Aufkommen undurchsichtiger Finanzprodukte, denen kein realer Gegenwert gegenübersteht, wurde dieses Problem weiter verschärft. Die Bilanzen bei den Noten- sowie bei den Geschäftsbanken blähen sich immer weiter auf. Es gibt einfach keine Begrenzung mehr. Die Notenbanken können nur mittels der bereits oben genannten Instrumente in das System intervenieren. Zwar wurden hierzu in der jüngeren Vergangenheit auch Anleihekäufe und andere mit den bestehenden Abkommen divergierende Bail-Out-Maßnahmen getroffen, doch zeigt dies nur die bereits fortgeschrittene Instabilität des Systems. Betrachtet man 1944 als Anfang des derzeitigen Schuldenzyklus, wie es Ray Dalio tut, dann hat dieser die oben genannte Höchstdauer von 70 Jahren bereits überschritten. Dies ist allerdings kein Anzeichen für eine Geldpolitik neuen Typs, die aus der Vergangenheit gelernt hat. Es handelt sich heute um ein international ausgespanntes Geld- und letztlich durch den Petro-Dollar auch Währungssystem, welches dadurch auch viele Möglichkeiten durch den Wechsel in Fremdwährungen mit sich bringt.

Eine Begrenztheit aufgrund des bereits oben Gesagten ist dennoch gegeben. Um den Zusammenbruch zu verhindern, wäre ein neues deflationäres bzw. vollkommen von den Notenbanken steuerbares System vonnöten. Vieles spricht dafür, dass ein derartiges System bevorsteht. Soll es von Nachhaltigkeit sein, wird zuvor das alte System crashen gehen müssen. Ansonsten wäre eine Geldrevolution nur durch Zwang zu erwirken.

Geldpolitik ist immer auch Machtpolitik: Die alte Weltordnung kommt ins Wanken

„Geld regiert die Welt!“, heißt es im Volksmund. Doch viel wichtiger ist die Frage: „Wer regiert das Geld?“. Denn Geldpolitik ist immer auch Machtpolitik. So stützen die US-Amerikaner ihren Weltmachtstatus nicht nur auf ihre militärischen Möglichkeiten oder allein auf der Tatsache, dass es sich dabei (noch) um die größte Volkswirtschaft handelt. Die Tatsache, dass Öl sowie andere Assets international in US-Dollar abgewickelt werden, gibt den USA eine Sonderstellung. Denn auch wenn wir innerhalb der Euro-Zone mit dem Euro bezahlen, so muss bspw. Deutschland mit US-Dollars bezahlen, will es Öl importieren. Das gleiche gilt für die anderen europäischen Länder. Damit wird der Euro zu einer Art Sekundärwährung. Es wäre vermessen, den Euro als eine Komplementärwährung zu bezeichnen, die neben dem US-Dollar angeboten wird. Dennoch handelt es sich zumindest auf den Rohstoffmärkten um ein eher sekundär zum Einsatz kommendes Zahlungsmittel. Der US-Dollar ist somit nicht nur die Nationalwährung, sondern ein gewaltiges Machtmittel in der Weltpolitik. Dies aus zwei Gründen:

- Die USA können eine nationale Geldpolitik anstreben, die zwar für sie zum Vorteil ist, jedoch zum Nachteil anderer Entitäten sein könnte. Den USA bietet sich dabei ein gewaltiges Druckmittel für sämtliche konkurrierende Nationen.

- Da es sich bei dem US-Dollar um die Leitwährung handelt, mit der alle Akteure handeln müssen, ist sie auch der einzige Staat, der nicht pleitegehen kann. Die USA können sich also so hoch verschulden wie sie wollen, ohne dabei befürchten zu müssen, dass der Staatshaushalt vollkommen zahlungsunfähig wird.

*Die Ölpreisschocks in den 1970er Jahren. Nachdem unter Nixon die Loslösung vom Bretton-Woods-Abkommen stattfand, wertete der Dollar massiv ggü. europäischen nationalen Währungen (wie DM, Franc, Pfund) bis zu einem Viertel ab. Dies traf vor allem die OPEC-Staaten, die, um die Verluste zu kompensieren, den Ölpreis deutlich erhöhten. Es gab damals zwei Schocks. Einmal während des Jom-Kippur-Krieges 1973 und das zweite Mal während des ersten Golfkrieges 1979. Dies löste weltweit eine Rezession aus. *In den 1980er Jahren erhöhte die FED den Leitzins, womit alle in Dollar verschuldeten Länder Liquiditätsprobleme bekamen. Insbesondere viele Entwicklungsländer, die sich einst günstig in US-Dollar verschuldeten, traf die Zinserhöhung, da dadurch die Kosten für neue Kredite in die Höhe schossen. 1982 brach dann eine internationale Schuldenkrise aus. *Kurz vor der Jahrtausendwende wiederholte sich dies in den Tiger-Staaten. Die Krise breitete sich auch in Lateinamerika sowie Russland aus. *Die derzeitige Zinserhöhung der FED wirkt sich ebenfalls massiv auf die Volkswirtschaften der ganzen Welt aus. Die Ereignisse der 80er und Ende der 90er könnten sich dadurch wiederholen. *Das Einfrieren ausländischer Konten von russischen Politikern und Oligarchen sowie der Ausschluss der Russischen Föderation aus dem internationalen Banken-Netzwerk SWIFT hat zunächst massive Auswirkungen auf die russische Politik gehabt, die sich allerdings als Bumerang erweisen könnte.

Obwohl die USA durch eine verfassungsgemäße Schuldenobergrenze daran gehindert werden sollen, Schulden ins Unermessliche zu generieren, wurde diese seit 1960 insgesamt 78 Mal angehoben. Zum Zeitpunkt des Verfassens dieser Zeilen lag sie bei 31,4 Billionen US-Dollar und wurde mittlerweile auch ausgereizt. Der Kongress streitet derzeit darum, ob es auch zu einer weiteren Anhebung der Obergrenze kommen soll. Die in Abbildung 6 dargestellten Zahlen sind dem IMF entnommen. Demnach schuldeten die USA zum Ende 2022 mehr als 121 Prozent ihres jährlichen Bruttoinlandsproduktes, also müssten die Vereinigten Staaten mindestens 21 Prozent mehr Waren und Dienstleistungen in US-Dollar in einem Jahr produzieren, um die Schulden begleichen zu können. Zum Vergleich, die Staaten der EU dürfen eine Staatsschuldenquote von 60 Prozent des BIP nicht übersteigen. Sie würden dann gegen die Maastricht-Kriterien verstoßen. Allerdings erfüllen dieses Kriterium derzeit nur knapp die Hälfte aller EU-Mitglieder. Selbst Deutschland lag Ende 2022 bei 66,3 Prozent. Die EU-27 liegen durchschnittlich bei 84 Prozent. In BIP weisen die USA damit eine Verschuldung vergleichbar mit Portugal oder Italien auf, welche zu den am höchsten verschuldeten Ländern der EU gehören. Während die EU selbst zunehmend Probleme mit derartigen Schuldenständen bekommt, können die Vereinigten Staaten aus bereits gesagten Gründen nicht Bankrott gehen, solange sie die Weltreservewährung stellen. Abbildung 6 Staatsverschuldung der USA im Verhältnis zum BIP von 2001 bis 2022 und Prognosen bis 2028 in Prozent[19]

Nach dem 2. Weltkrieg begann mit Bretton-Woods I eine neue Weltordnung, die seinerzeit durch zwei Entitäten, den Polen West (USA) und Ost (Sowjetunion), bestimmt wurde. Nachdem diese Ordnung auseinanderbrach und zu einer Unipolaren Weltordnung mit den USA als einzige Weltmacht an der Spitze überging, entstand allmählich das Bretton-Woods-II-Regime mit dem Petro-Dollar (auch Russland verkaufte seine Rohstoffe gegen US-Dollar-Reserven), welches wir bis heute als das vorherrschende Weltgeldsystem bezeichnen können.

Es wird deutlich, dass die vorherrschende Geldpolitik mit dem weltweiten Machtgefüge einhergeht. Dies wird umso deutlicher, wenn man die jüngsten Entwicklungen in diese Überlegungen miteinbezieht. Denn die derzeitige Weltgeldpolitik kommt allmählich ins Wanken. Die Gründe dafür sind vielfältig:

*Die USA stehen vor unglaublichen innenpolitischen Herausforderungen (Demografie-Probleme, soziale Unruhen, Identitätsprobleme, Inflation, hoher gesellschaftlicher Verschuldungsgrad, Deindustrialisierung, Staatskrise, Polarisierung zwischen den Rassen), die sich unmittelbar auf die Außenpolitik auswirken wird. Insbesondere das Vertrauen in die Regierung und in den Staat erschüttern das politische System.

*Der Ausschluss Russlands aus dem SWIFT-System hat das Vertrauen vieler Länder erschüttert. Das Einfrieren von russischen Vermögen bestehend aus US-Dollar hat die Weltreservewährung Reputation gekostet. Immer mehr Entitäten, auch die ölfördernden Länder, schauen sich nach Alternativen um.

*Russland, China und der Rest der BRICS-Staaten gehen in offener Konkurrenz zu den USA und versuchen sich als Alternative zu verkaufen. Auch wenn die BRICS nicht diese einheitliche Agenda aufweisen, wie es manche Zeitgenossen erhoffen, befeuern sie den Reputationsverlust der Vereinigten Staaten als unangefochtene Weltmacht.

*Indem die USA große Teile Europas dazu gebracht haben, sich energetisch von Russland loszusagen, dämmert immer mehr Entscheidern, dass dies in eine energetische Abhängigkeit ggü. den USA münden könnte. Es ist nur eine Frage der Zeit, dass die Absichten aus Washington zunehmend hinterfragt werden.

*Durch die Abschottung Russlands hat sich dieses von Europa zwangsweise abgewandt und richtet seine Aufmerksamkeit zunehmend auf Indien, China und den Iran. Initiativen wie das International North-South Transportation Corridor Projekt (INSTC), welche eine Handelsroute von Moskau über Baku, Teheran, Bandar Abbas sowie Chabahar nach Mumbai unter Umgehung von Pakistan bietet mehreren Entitäten im Norden sowie im Süden Asiens ungeahnte Möglichkeiten. Dem Projekt ist eine ähnliche Bedeutung wie der One Belt, One Road Initiative aus China beizumessen. Dadurch schwindet der Einfluss der USA in Asien.

*Mittlerweile haben mehrere OPEC-Länder angegeben, künftig nicht mehr nur in US-Dollar zu handeln. Insbesondere der Yuan/Renminbi und der Rubel haben hiervon stark profitieren können. Zwar kann von der Ablösung des US-Dollars noch keine Rede sein, doch haben die Amerikaner dadurch massiv an Einfluss verloren. Selbst europäische Länder wie Frankreich neigen zunehmend dazu außerhalb des Dollar-Systems Handel betreiben zu wollen.

*Der Aufstieg Chinas zu einer Großmacht erschüttert die globale Sicherheitsordnung. Das Machtgefüge tendiert immer mehr zu einer Multipolarität. China als kommende einzige Weltmacht sehe ich nicht, aber sie werden wohlmöglich die nächsten Jahrzehnte prägend mitgestalten und aus der Weltpolitik nicht so schnell verschwinden. Allein die Tatsache, dass das Reich der Mitte den Weltmarkt für die für Technologiegüter erforderlichen Seltene Erden dominiert (immerhin ca. 60 Prozent, auf die USA fallen nicht einmal 16 Prozent)[20], macht deutlich, in welche Abhängigkeit auch eine Supermacht wie die USA geraten können.

*Die USA schlittern gerade in eine Bankenkrise, die eine ohnehin vorhandene Liquiditätsklemme verschlimmern könnte. Im schlimmsten Fall könnte den Vereinigten Staaten eine massive Deflation drohen, die weitaus schlimmere Folgen haben würde, als eine anhaltende hohe Inflation.

*Damit einhergehend fliehen immer mehr ausländische Halter von US-Reserven aus der Währung. Die Chinesen, als größter Halter weltweit haben in den letzten Monaten ihren Bestand an US-Staatsanleihen drastisch reduziert, was den Dollar massiv unter Druck setzt.

Die USA sind (noch) die einzige Weltmacht und werden diesen Status mit hoher Wahrscheinlichkeit auch zunächst erhalten können. Die Reputation und zugleich der Einfluss der Vereinigten Staaten schwindet aber allmählich und neue konkurrierende Akteure auf dem eurasischen Schachbrett fordern die Supermacht heraus. Eine Multipolarisierung des globalen Machtgefüges ist zunehmend wahrscheinlicher. Langfristig wird auch das US-amerikanische Imperium nicht mehr die einzige Weltmacht darstellen können. Mit abnehmender Dominanz als Weltreservewährung verlieren die USA neben ihrer Militärmacht das wichtigste Instrument zur Ausübung ihrer Weltmachtstellung. Ein neues globales Geldsystem kündigt sich an. Bretton Woods III könnte die Folge sein.

Amerikas Bankenkrise ist eine Weltbankenkrise

Die Bilanzsumme der FED stieg in den letzten zehn Jahren um 251 Prozent. Das sich in der US-amerikanischen Notenbank befindliche Geld, welches bereits vor der Corona-Krise auf einem utopischen Hoch gewesen war, verdoppelte sich in den letzten eineinhalb Jahren noch einmal. Die Federal Reserve flutete also die Märkte regelrecht mit Geld im Rahmen einer ultralockeren Geldpolitik, wie sie auch in Europa im selben Zeitraum stattgefunden hat. Die Gründe dafür wurden bereits in den Teilen I und II hinreichend erläutert. Was sich in der Geldpolitik der letzten Jahrzehnte abgespielt hat, ist ein Paradebeispiel für eine sich immer schneller und immer weiter außer Kontrolle geratenen Schuldenspirale.

Die Niedrigzinspolitik der US-Notenbank führte dazu, dass sich immer mehr Akteure (Geschäftsbanken, Unternehmen, private Konsumenten) verschuldeten, denn die Kredite waren billig zu bekommen. Banken konnten sich sanieren, indem sie in diesem Niedrigzinsumfeld in langfristige Staatsanleihen investierten. Im Laufe dieser Entwicklung sind die erwartbaren Renditen für Spareinlagen bei den Banken zunehmend gesunken. Mit nahezu null Prozent Rendite wanderten immer mehr Anleger ab und investierten in andere von den Banken unabhängige Assets. Die Banken waren daher dazu gezwungen, ihr Kapital selbst in riskanten Geschäften zu investieren, wenn sie nicht bei Anleihegeschäften bleiben wollten. Die Kreditmarge ist mit abnehmenden Leitzins ebenfalls stetig gesunken, weshalb das Kreditgeschäft für Geschäftsbanken nicht mehr lukrativ war.

Die oben beschriebenen Vorgänge wurden von Karl Marx in den etwas abstrakten Begriff vom „Gesetz vom tendenziellen Fall der Profitrate“ gegossen. Dieses beschreibt den folgerichtigen Abfall der durchschnittlichen Profitrate durch immer knapper werdende Bodenschätze sowie durch eine natürliche Abnahme der Kapitalproduktivität. Marx unterscheidet zwischen konstantem und variablem Kapital. Konstantes Kapital sind Maschinen, Anlagen, Arbeitsmittel, Rohstoffe, Immobilien sowie Geld. Bei variablen Kapital handelt es sich um die lebendige Arbeitskraft von Menschen. Beide stehen immer in einem bestimmten Verhältnis zueinander, wobei historisch beobachtet werden kann, dass sich dieses sukzessive zu Gunsten des konstanten Kapitals verschiebt. Der Hintergrund besteht in der Tatsache, dass Kapitaleigner zunehmend in konstantes Kapital wie Maschinen investieren, da dieses in Form „geronnener“ Arbeit produktiver ist als die menschliche Arbeit. Die Renditen mit Maschinen übersteigen jene bei rein handwerklichen menschlichen Arbeiten. Dadurch wird menschliche Arbeit also überflüssig gemacht. Die Löhne sinken, sodass auf Dauer weniger Waren und Dienstleistungen, die mit Maschinen hergestellt werden, nachgefragt werden können. Die Katze beißt sich also in den sprichwörtlichen Schwanz. Zwar kann ein Unternehmen immer mehr Maschinen zum Einsatz bringen und somit in absoluten Zahlen seinen Gewinn vergrößern, doch sinkt die Rendite, also der relative monetäre Output der Investition prozentual. Das nennt man den tendenziellen Abfall der Profitrate. Da also Renditen, die mit Maschinen erzielt werden, durch die Ressourcenknappheit endig sind, neigen Investoren dazu, zunehmend in Geldanlagen zu investieren, wobei das variable Kapital, also menschliche Arbeit, nur noch eine untergeordnete Rolle spielt. Die menschliche Arbeit verschwindet. Mit teilweise undurchsichtigen und dadurch riskanten Finanzgeschäften lassen sich weitaus höhere Renditen erzielen. Die Profitraten des Kapitaleigners steigen damit zwar, doch mit Zunahme dieser Entwicklung im gesamten System – also immer mehr Investoren investieren in konstantes Kapital in Form von reinen Geldgeschäften – sinkt die Profitrate im Durchschnitt. Viele dieser Geschäfte bestehen nur auf dem Papier und sind fiktiv. Teilweise werden Schuld- und Zahlungsversprechen gehandelt. Es tritt der Effekt ein, dass z. B. Banken oder Unternehmen sich immer mehr Geld leihen müssen. Die Bilanzen bei den Noten- sowie Geschäftsbanken blähen sich immer weiter auf. Es wird immer mehr fiktives Buchgeld bewegt, obgleich nicht genügend Waren und Dienstleistungen diesem gegenüberstehen. Eine immer höhere Geldmenge zirkuliert, die immer weniger kontrollierbar wird. Sobald das Kapital die Flucht ergreift, fallen Geschäfte aus und müssen abgeschrieben werden. Da das verliehene Geld gar nicht in realer Form vorhanden ist, müssen die Banken Konkurs anmelden.

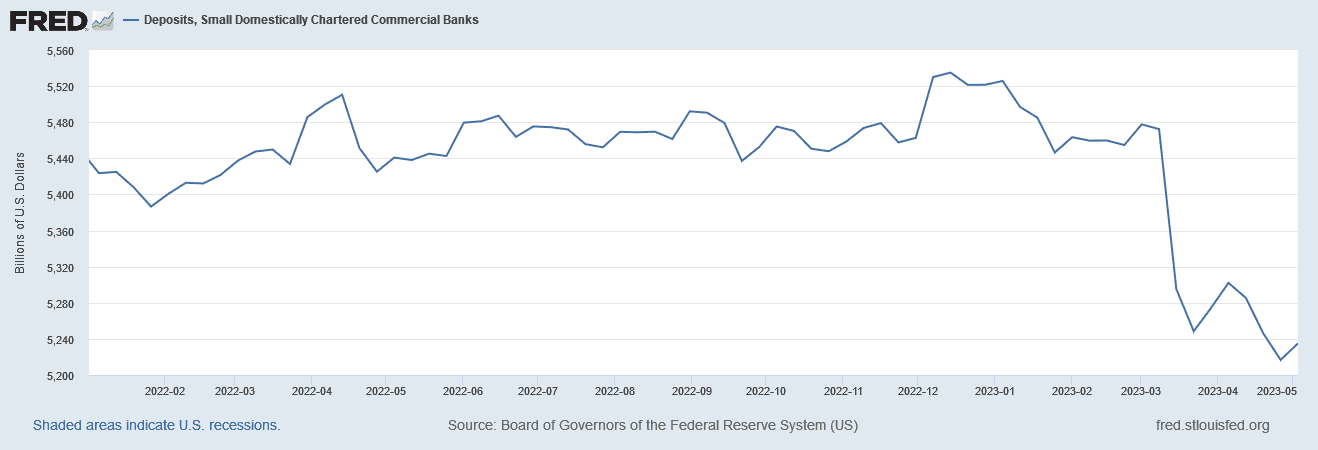

Wenn also Bankkunden in Größenordnung ihre Einlagen abziehen, sind die Banken dazu gezwungen ihre langfristigen Hypotheken sowie Staats- oder Unternehmensanleihen zu verkaufen. Und zwar mit Verlust in einem Umfeld, in dem Zinsen wieder angehoben werden, wie von der FED seit Mai 2022. Dadurch sinken die Preise für Anleihen und langfristige Hypotheken, was sich negativ für die Bankenwelt auswirkt. Dadurch sinken ebenfalls die Reserven der Banken. Sie drohen, zahlungsunfähig zu werden wie bei der Silicon Valley Bank, Signature und First Republic. Viele US-amerikanische Banken haben ihre Gewinne in US-Staatsanleihen geparkt, was sich mit der Zielausgabe der FED mit einem Leitzins von vier Prozent zu einem äußerst verlustreichen Geschäft für die Banken erwies. Dies trieb die Anleger der o. g. Banken dazu, ihre Einlagen abzuziehen. Es ist zu erwarten, dass diesen auch weitere Anleger von anderen Banken folgen werden. Eine Bankenkrise ist nicht nur nicht auszuschließen, sondern wird dadurch zunehmend wahrscheinlicher. Die Blase wurde wie schon oben veranschaulicht damit von der Zentralbank selbst angestochen.

Wie dem jüngsten H8-Bericht der Federal Reserve in St. Louis zu entnehmen ist, wandern insbesondere nun bei Regionalbanken die Einlagen aus den Bilanzen ab, was wiederum dazu führt, dass immer mehr Banken von dem Notfallprogramm BTFP Gebrauch machen. Abbildung 7 ist dem Bericht entlehnt. Das BTFP wurde von der FED initialisiert, um in Not geratene Banken vor dem Kollaps zu bewahren. Die Rückzahlung erfolgt zu horrenden Zinsen. Einem Bericht des IBD nach sollen mittlerweile 19 Banken davon Gebrauch gemacht haben. Insgesamt sind bisher 32,6 Milliarden US-Dollar von der Regierung an Notfallkrediten rausgegangen. Um die bevorstehende Bankenpleite aufzuhalten, wird dies wohl kaum ausreichen.[21]

Abbildung 7 Einlagen bei kleinen in den zugelassenen Geschäftsbanken[22]

Die Bankenkrise wirkt wiederum auf das Geldsystem zurück. Denn je mehr Banken in die Bredouille geraten, desto weniger Kredite vergeben sie. Die Kosten für „frisches Geld“ steigen seitdem unaufhaltsam. Banken leihen sich auch untereinander keine Kredite mehr, was für das Tagesgeschäft jedoch enorm wichtig ist. Dadurch zeichnet sich eine Kreditklemme ab.

Eine Kreditklemme oder Liquiditätsklemme ist die unzureichende oder sogar ausbleibende Vergabe von Krediten. Da wir in einem Verschuldungssystem leben, in dem neues Geld nur in Form von Krediten in Umlauf gelangt, hat dies einen disflationären oder gar deflationären Effekt. Insbesondere in einem Umfeld zunehmender Ponzi-finanzierter Akteure (Zombies) führt dies zwangsläufig zu massiven Ausfällen.

Hinzukommt die Tatsache, dass ein Großteil der Bankgeschäfte im Gewerbeimmobiliensektor steckt. Gewerbeimmobilien, insbesondere Bürogebäude, litten unter und leiden seit der Corona-Pandemie massiv unter Verlusten. Durch Home-Office und Pleiten von gewerbetreibenden Mietern kommt der Immobiliensektor zunehmend unter die Räder. Die darin investierten Banken müssen also bangen, dass ihre Geschäfte abgeschrieben werden, womit das Bankensystem weiterhin unter Druck gerät.

Auch viele der systemrelevanten Geschäftsbanken können ihren Bilanzverpflichtungen im Zweifelsfalle nicht mehr nachkommen. Einem Bericht der BIZ zufolge sollen sich diese Verpflichtungen kumuliert auf 65 Billionen US-Dollar[23] beziffern, wobei nicht einmal 4,5 Billionen US-Dollar zum Eigenkapital der Banken gezählt werden kann. Immerhin mehr als das 14-fache.[24]

Viele OTC-Risikooptionen, die von US-amerikanischen Systembanken gehalten werden, wurden von Akteuren aus Europa, Japan und dem Rest der Welt gekauft. Kommt es zum Ausfall einer dieser Banken, hätte dies also nicht nur Auswirkungen auf die USA, sondern auf die ganze Weltwirtschaft. Die Schweizer Bankengruppe Credit Suisse ist so ein fulminantes Beispiel. Es ist daher auch nicht verwunderlich, wie schnell auch unter den Augen des eigentlich für seine Souveränität bekannten Schweizer Staates die Übernahme durch UPS zustande kam. Diese Handlung hat einen größeren Zusammenbruch verhindert.

OTC steht für „over the counter“, also über dem Ladentisch. Es handelt sich dabei um außerbörslichen Handel von Aktien oder Anleihen. I. d. R. werden diese Geschäfte innerhalb des Bankensystems abgewickelt, also außerhalb der Verantwortung einer Börse. OTC-Optionen zeichnen sich durch schwache Transparenz aus, die für den privaten Investor im Grunde genommen ziemlich undurchsichtig ist. Optionsgeschäfte beinhalten den Erwerb oder die Veräußerung des Rechts, eine bestimmte Anzahl von Wertpapieren zu innerhalb einer individuell festgelegten Laufzeit zum Basispreis zu erwerben oder eben zu veräußern. Es handelt sich dabei um ein reines Derivate-Geschäft, bei dem der eigentliche Wert – z. B. eine Aktie – zum Wettobjekt degradiert wird.

Das Bankensystem in den Vereinigten Staaten ist massiv angeschlagen – es könnte bei einem „Unfall“ zu einem breitflächigen Ausfall von nicht nur kleineren regionalen Banken kommen. Sobald die Kreditklemme im Interbankenmarkt auch zunehmend auf die großen „Too-Big-To-Fail“-Institutionen übergeht, ist ein breitflächiger Zusammenbruch nicht nur denkbar. Damit würden auch europäische Banken, die genauso wie in der Weltfinanzkrise 2008 mit US-amerikanischen Geldhäusern verwoben sind, infiziert werden. Der Ausfall von Zombies in Europa ist ohnehin insbesondere im hochverschuldeten Süden nicht nur wahrscheinlich, sondern sicher. Auch wenn Portugal, Italien, Griechenland, Spanien (PIGS), aber auch Frankreich und Belgien mit über 100 Prozent Verschuldung zum BIP, aus dem großen Medienlicht verschwunden zu sein scheinen, die Schulden sind noch immer da und sie sind gewachsen in der Zwischenzeit. Ob der Systemkollaps kommt, ist abschließend nicht mit Sicherheit zu sagen. Dass jedoch zumindest Teile des Systems davon betroffen sein werden, dürfte außer Frage stehen. Die eigentliche Frage besteht darin, wie viel Mut und Kompetenz die Politiken aufbringen können, auch unpopuläre Entscheidungen zu treffen. Treten diese Eigenschaften nicht deutlich zutage, gehört der Systemcrash ebenfalls zu den einstigen Verschwörungstheorien, die dann doch wahrgeworden sind. Stünden wir am Ende der fünften Phase, wäre der Zusammenbruch nur folgerichtig. Ein Ausweg wäre ein neues Geldsystem, das sich vor wenig steuerbaren inflationären oder deflationären Entwicklungen nicht mehr fürchten müsste.

[1] Benannt nach Charles Ponzi (1882-1949), einem italienisch-stämmigen in die USA immigrierter Trickbetrüger, der seine Kunden um umgerechnet mehr als 200 Millionen US-Dollar geprellt hatte. Daher kommt auch der Begriff der Ponzi-Masche.

[2] Mittlerweile hat sich für die Schuldner-Unternehmen dieser Finanzierungsart der Begriff des Zombi-Unternehmens durchgesetzt. Je mehr Akteure die dritte Finanzierungsart anwenden, desto „zombifizierter“ ist auch die Volkswirtschaft.

[3] Ende 2022 lag das Geldvermögen aller privaten Haushalte, also ohne Unternehmen und Institutionen laut Statista bei 7,253 Milliarden EUR. STATISTA (2023). Geldvermögen der privaten Haushalte in Deutschland vom 4. Quartal 2017 bis zum 4. Quartal 2022. Verfügbar unter: https://de.statista.com/statistik/daten/studie/37880/umfrage/geldvermoegen-der-privathaushalte-in-deutschland/ (07.05.2023)

[4] Vgl. hierzu ifo (2019). Der Zusammenhang zwischen Verschuldung, Budgetzusammensetzung und volkswirtschaftlichem Wachstum. Ifo Institut, München

[5] Da dieses Problem derartig komplex ist, würde ein Exkurs den Rahmen sprengen, kann jedoch in einer gesonderten Arbeit erfolgen.

[6] Die Grafik stammt von BPB (2023). Marktgleichgewicht. Das Lexikon der Wirtschaft. Verfügbar unter: https://www.bpb.de/kurz-knapp/lexika/lexikon-der-wirtschaft/20077/marktgleichgewicht/ (08.05.2023)

[7] Vgl. dazu PM von EZB. Verfügbar unter: https://www.ecb.europa.eu/press/pr/date/2021/html/ecb.pr210708~dc78cc4b0d.de.html (07.05.2023)

[8] Die Grafik stammt von der Sachwerte-Einkaufsgemeinschaft um Dr. Jürgen Müller. Verfügbar unter: https://www.goldsilber.org/wahre-inflation.php (08.05.2023)

[9] Vgl. dazu STATISTA (2023A). Venezuela: Inflationsrate von 1981 bis 2022 und Prognosen bis 2024. Veröffentlicht auf statista.com in April 2023. Verfügbar unter: https://de.statista.com/statistik/daten/studie/321194/umfrage/inflationsrate-in-venezuela/ (08.05.2023)

[10] Vgl. dazu BL (2021). Studie: Extreme Armut in Venezuela nimmt weiter zu. Blickpunkt Lateinamerika. Veröffentlicht am 05.10.2021. Verfügbar unter: https://www.blickpunkt-lateinamerika.de/artikel/studie-extreme-armut-in-venezuela-nimmt-weiter-zu/ (08.05.2023)

[11] In der Literatur versteht man unter einer galoppierenden Inflation eine jährliche Teuerungsrate von mindestens 20 Prozent. Die Hyperinflation liegt bei mindestens 50 Prozent.

[12] Das National Bureau of Economics Research (NBER) kann hierbei als maßgebliche Quelle für die Konjunkturzyklen der letzten 70 Jahre angegeben werden. Demnach betrug der durchschnittliche Zeitraum 5,5 Jahre von Anfang bis Ende eines Zyklus.

[13] Dalio, R. (2021, S. 17). Principles: So navigieren Sie ihr Vermögen durch große Schuldenkrisen (2. Auflage 2021). Plassen Verlag, Börsenmedien, Kulbach

[14] Die Grafik und die Daten können auf der Website der NBER nachvollzogen werden. Verfügbar unter: https://www.nber.org/research/business-cycle-dating (09.05.2023)

[15] Das vollständige und originale Zitat lautet: „Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough.“

[16] Entlehnt aus Kennedy, M. (1994, S. 36). Geld ohne Zinsen und Inflation. Ein Tauschmittel das jedem dient. Überarbeitete und erweiterte Ausgabe aus 1994. Wilhelm Goldmann Verlag, München

[17] Dalio, R. (2021, S. 21)

[18] Bildquelle Wikipedia. Goldpreis. Verfügbar unter: https://de.wikipedia.org/wiki/Goldpreis (13.05.2023)

[19] STATISTA (2023B). USA: Staatsverschuldung von 2001 bis 2022 und Prognosen bis 2028 in Relation zum Bruttoinlandsprodukt (BIP). Verfügbar unter: https://de.statista.com/statistik/daten/studie/165786/umfrage/staatsverschuldung-der-usa-in-relation-zum-bruttoinlandsprodukt-bip/ (14.05.2023)

[20] STATISTA (2022). China dominiert den Markt für Seltene Erden. Verfügbar unter: https://de.statista.com/infografik/27806/weltweite-reserven-und-minenproduktion-von-seltenen-erden/ (14.05.2023)

[21] Der Bericht ist nachzulesen bei IBD (2023). 19 Banks Grasp For $32.6 Billion Government Lifeline: Report. Website des Investor’s Business Daily. Verfügbar unter: https://www.investors.com/etfs-and-funds/sectors/sp500-banks-grasp-for-32-6-billion-government-life-line-report/ (15.05.2023)

[22] FRED (2023). Deposits, Small Domestically Chartered Commercial Banks. FED St. Louis Economic Research Service. Verfügbar unter: https://fred.stlouisfed.org/series/DPSSCBW027NBOG# (15.05.2023)

[23] Zum Vergleich, die US-Staatseinnahmen in 2021 betrugen 7,3 Billionen US-Dollar.

[24] Vgl. hierzu Cashkurs (2023). Bankenkrise: The Elephant in the Room & BIZ-Analyse zu Risiken im Devisenhandel. Website von www.cashkurs.com. Verfügbar unter: https://www.cashkurs.com/wirtschaftsfacts/beitrag/bankenkrise-the-elephant-in-the-room-biz-analyse-zu-risiken-im-devisenhandel (15.05.2023)