In einer dreiteiligen Artikelreihe widmet sich Peter Steinborn eingehender dem Geldsystem der BRD bzw. dem europäischen Zentralbanksystem. Dabei arbeitet er im ersten Teil besonders dessen Krisenimmanenz, samt der systematischen Ursachen dafür, heraus.

Hier geht es zur Gesamtfassung

Gebt mir die Kontrolle über die Währung einer Nation, und es ist mir gleichgültig, wer die Gesetze macht! Amschel Meyer Rothschild (1744 – 1812)

Während mittlerweile immer mehr Ökonomen und auch Zentralbanker erkannt haben, dass die Inflation nicht nur „temporär“, sondern nachhaltig ist, droht nicht nur ein Finanz- oder Wirtschaftssystem zu kollabieren. Es besteht die Möglichkeit einer regelrechten Geldrevolution, die auch eine Transformation der Gesellschaft mit sich bringen würde. Denn das alte Geldsystem scheint ausgedient zu haben. Der Starinvestor und Multimilliardär Ray Dalio sieht die Welt in der fünften von insgesamt sechs Phasen des derzeitigen Zyklus. Nach Phase sechs löst sich dieser auf und mündet in ein neues System. Der Zyklus beginnt von vorn.

Das Geldsystem ist ein Verschuldungssystem

Der Hedgefondsmanager und Gründer von Bridgewater Associates betrachtet das Geldsystem zyklisch und stimmt damit in die von Hyman Minsky (1919-1996) einst bekannt gegebenen Forschungsergebnisse ein. Minsky erkannte seinerzeit, dass das bestehende Geldsystem ein reines Schuldsystem ist und daher kapitalistische Wirtschaftssysteme früher oder später immer kollabieren müssen. Der Zusammenbruch gehört demnach zur DNS des Kapitalismus. So unterschied Minsky zwischen drei verschiedenen Finanzierungsarten:

- Die abgesicherte Finanzierung. Die Akteure sind in der Lage, die Schulden einschließlich der Zinsen zu tilgen.

- Die spekulative Finanzierung. Die Akteure können zwar die Zinsen, nicht aber die Tilgungsrate als solche aufbringen.

- Die Ponzi[1]-Finanzierung. Die Akteure können weder Tilgungsrate noch Zinsen bedienen. Es werden neue Schulden aufgenommen, um die alten zu bedienen.[2]

Damit eine Geldeinheit – egal, welche Währung auf diesem Planeten – in Umlauf gelangt, muss ein Akteur Schulden aufnehmen. Dies passiert in der Regel über Unternehmen, Investoren, die Geld für Maschinenparks, Firmengrundstücke oder andere Produktionsmittel benötigen. Die Arbeitnehmer, die mit den von den Schuldnern finanzierten Produktionsmitteln arbeiten müssen, erhalten Lohn gegen ihren Zeitaufwand und geben diesen in Form von Geld wiederum für Waren und Dienstleistungen aus, die von Unternehmen und Investoren angeboten werden. Das dadurch eingenommene Geld wird im besten Fall bei der gleichen Bank angelegt, die den Kredit gab und ansonsten zur Tilgung der Schuld eingesetzt. Soweit so gut. Nun ist es allerdings auch so, dass die Geschäftsbanken, damit sie anderen Marktakteuren Kredite geben können, zunächst selbst einmal an Geld kommen müssen. Dieses wird von den Zentralbanken emittiert, das sog. Zentralbankgeld. Jede Geschäftsbank hat ein Konto bei der Zentralbank.

Die EZB z. B. ist die Zentralbank für das Euro-Währungssystem und besteht aus allen nationalen Notenbanken. Für die BRD ist das die Deutsche Bundesbank. Die Geschäftsbanken leihen sich also Geld bei der Bundesbank, die wiederum Bestandteil der Zentralbank ist bzw. als Zentralbank für Deutschland fungiert.

Die Geschäftsbank muss, um einen Kredit gewährleistet zu bekommen, dafür Sicherheiten hinterlegen und Zinsen zahlen, d. h. sie ist Schuldner bei der Zentralbank, so wie ein Häuslebauer, der einen Baukredit bei einer Geschäftsbank hat und in ihrer Schuld steht. Der Zins, den die Geschäftsbank ggü. der Zentralbank für die Entleihe zahlt, ist der sog. Leitzins, den die Zentralbank anheben oder senken kann. Damit beeinflusst sie auch die Häufung von Krediten und somit den Geldfluss innerhalb des Geldsystems.

Erhöht die Zentralbank den Leitzins, steigen somit die Kosten für die Entleihe durch die Geschäftsbanken, was diese wiederum an ihre Kunden, die Unternehmen, Investoren und Häuslebauer weiterreichen, zusätzlich eigener Verwaltungskosten und einer Kreditmarge. Damit steigt also folgerichtigerweise auch der Leihzins für den Kreditnehmer. Umgekehrt verhält es sich bei einem sinkenden Leitzins. Sinken die Zinskosten für die Geschäftsbanken, können sie auch zu günstigeren Konditionen Kredite vergeben.

Wie dieser Vorgang im Detail abläuft, wird in diesem YouTube-Video der Deutschen Bundesbank schön veranschaulicht.

Wichtig ist hierbei zu verstehen, dass Geld überhaupt erst dann entsteht, wenn Schulden aufgenommen werden, zu denen Zinsen und Zinseszinsen zurückgezahlt werden müssen. Das bestehende Geldsystem ist demnach ein reines Verschuldungssystem. Es handelt sich um einen Debitismus.

Der Zins: Die Entleihgebühr, die es gar nicht gibt

Wenn Geld nur durch Verschuldung von Marktakteuren in den Umlauf kommt, bedeutet dies auch, dass selbige Zinsen und Zinseszinsen zurückzuzahlen haben. Denn der Zins ist der Preis für das geliehene Geld. Es handelt sich dabei um den „Lohn“ für den Verzicht auf Konsum, denn das Kapital, welches verliehen wird, kann von dem Verleiher nicht verkonsumiert werden, weshalb dieser einen Anreiz benötigt, um sein Geld anderen zu leihen. Das bedeutet, dass immer mehr Geld zurückgezahlt werden muss als tatsächlich verliehen wurde. Wenn aber das Geld nur durch die Vergabe von Krediten in den Markt gelangt und in Umlauf kommt, dann ist die Rückforderung inklusive des Zinses höher als die sich im Umlauf befindliche Summe des Geldes.

Gegenüber stehen sich die emittierenden Banken und die Schuldner. Die emittierenden Banken vergeben Geld, fordern selbiges innerhalb eines Zeitraums zurück und verlangen aufgrund des Konsumverzichtes eine Gebühr, einen Zins von dem Schuldner. Nach Adam Riese heißt das, dass die Summe der innerhalb eines Geldsystems oder auch einer geldwirtschaftlich in sich geschlossenen Volkswirtschaft gemachten Schulden niemals vollständig zurückgezahlt werden können.

Nehmen wir an, dass Deutschland ein komplett abgeschottetes Land ist, in dem ausschließlich mit DM bezahlt werden kann und bei dem es auch keine Tauschmöglichkeit in Fremdwährungen gibt. Nehmen wir weiterhin an, dass die Deutsche Bundesbank Geld in Höhe von 7 Milliarden Euro emittiert. Die Geldmenge findet ihren Weg zu den Akteuren, in dem Kredite vergeben werden, die einen jährlichen Zins von 5 % verlangen. Nach einem Jahr also müssen alle Schuldner in Summe 7,35 Milliarden Euro[3] aufbringen, um sich wieder zu entschulden. Das sind 350 Mio. Euro, die gar nicht in dem Geldsystem vorhanden sind.

Das Beispiel ist sehr vereinfacht und in der Realität ist ein Land ja geldpolitisch nicht komplett abgeschottet. Dennoch gilt genau das für jedes auf Verschuldung basierende Geldsystem und damit auch für das Weltgeldsystem mit dem US-Dollar als Leitwährung.

Zinseszins: Ein mathematisches Paradoxon

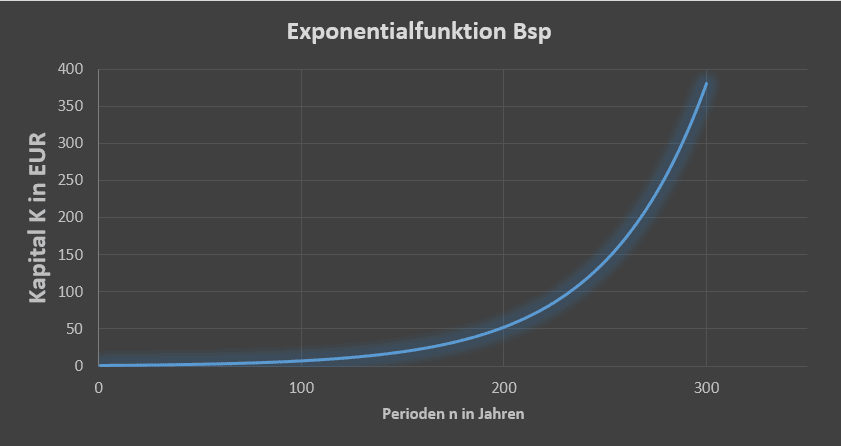

Nun ist es so, dass die Kreditverträge i. d. R. eine mehrjährige Laufzeit besitzen, was schon allein aus dem Eigeninteresse der emittierenden Geschäftsbanken forciert wird. Dabei greift der sog. Zinseszins-Effekt, der eine Verzinsung des bereits verzinsten Kapitals bedeutet. Die Geldmenge, die zurückgezahlt werden muss, wird daher nicht nur um den Zins jährlich höher, sondern die bereits durch den Zins „vergrößerte“ Menge wird nochmal um den Zins „vergrößert“. Wäre die Laufzeit unendlich, entstünde eine Exponentialfunktion.

Formel und Exponentialfunktion:

Die Formel für den Zinseszins lautet:

,

wobei K für das eingesetzte Kapital, n für die Periode in Jahren und p für den Zinssatz in Prozent steht.

Die folgende Kurve zeigt den Verlauf der Verzinsung eines Euros bei 2 Prozent.

Welche enormen Auswirkungen dies hat, zeigt das Beispiel vom Joseph-Pfennig. Nehmen wir an, dass Joseph zur Geburt für Jesus, also im Jahre 0, einen Cent zurückgelegt hat, um ihn auf einem Sparbuch für fünf Prozent zu verzinsen. Natürlich bekommt man heute nicht mehr so viele Zinsen, aber es vereinfacht die Illustration. Nach 18 Jahren wären daraus bereits 2 Cent geworden, nach 59 Jahren 10 Cent und nach 118 Jahren stünde auf der Habenseite 1 Euro, also die Verhundertfachung des ursprünglich investierten Kapitals. Im Jahre 2023 wären es allerdings 73.443.272.242.981.800.000.000.000.000.000.000.000.000,000000 EUR. Um eine bessere Vorstellung davon zu bekommen: Aus dem einen Cent wären heute in etwa 209 Milliarden Erdkugeln aus purem Gold geworden. Gerechnet wurde mit einem Kilopreis von 58.845,51 EUR (Spotmarkt am 07.05.2023).

Wie das Beispiel des Joseph-Pfennigs eindeutig zeigt, muss es innerhalb eines auf den Zinseszins beruhenden Verschuldungssystems zwangsläufig zum Zahlungsausfall der Akteure kommen. In dem Beispiel würde zwar der Heiland davon profitieren, die Bank allerdings wäre pleite. Gut für die Bank, dass Christus sich für schnödes Geld nicht interessiert.

An dieser Stelle wird von vielen Ökonomen der (neo)klassischen Schulen und insbesondere der Monetaristen aus dem Umfeld der Chicagoer Schule gerne behauptet, dass Schulden auch zu Effizienzeffekten führen. Tatsächlich kann beobachtet werden, dass kurzfristige Verschuldungen durchaus zu Wachstum führen, jedoch neigen Staaten mit einem langanhaltenden hohen Verschuldungsgrad dazu, geringere BIP-Zuwächse aufzuweisen. Auch wenn z. B. das ifo Institut für Wirtschaftsforschung[4] zwar eine negative Korrelation zwischen der Staatsverschuldung und dem Wachstum einer Volkswirtschaft erkennt, wird ein kausaler Zusammenhang im breiten akademischen Umfeld der Wirtschaftswissenschaftler eher bestritten. Die Zusammenhänge, welche oben erklärt wurden, fanden bis heute kaum Eingang in die akademische Welt.

Der Zinseszins verschlimmert also das Problem der nicht möglichen Entschuldung aller Schuldner weiterhin. Dadurch entsteht bei den Akteuren der Drang zum Wachstum, um die Schulden zurückzuzahlen, während andere Akteure das Nachsehen haben (müssen), da es die geforderte Geldsumme aller Gläubiger gar nicht gibt. Weiterhin entsteht dadurch das Phänomen der Inflation, die eine logische Folge einer wachsenden Wirtschaft ist, die auf einem Verschuldungssystem basiert. Der Crash ist demnach absolut immanent.

Das Marktungleichgewicht als Normalzustand: Inflation und Deflation

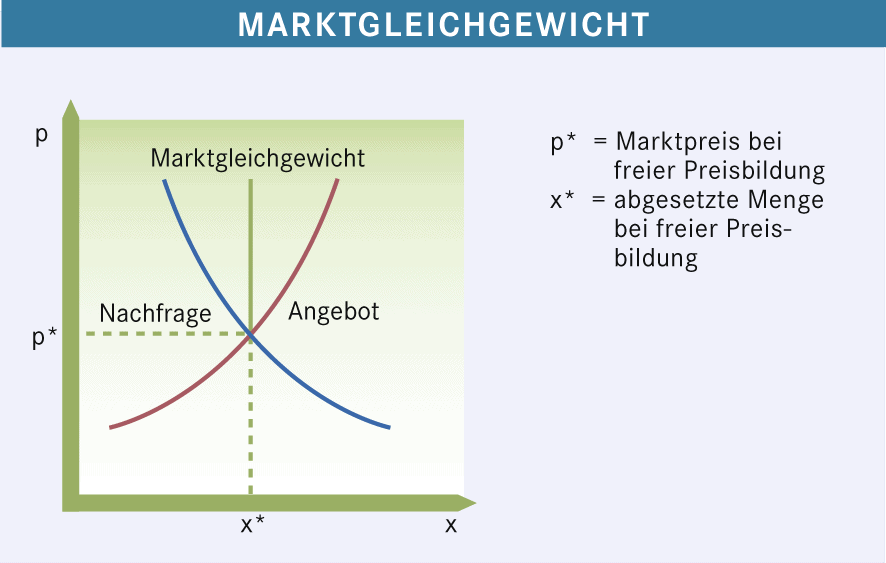

Aufgrund dieses Umstandes versteht es sich von selbst, dass es ein sogenanntes Marktgleichgewicht in einem Verschuldungssystem nicht geben kann. Das Marktgleichgewicht ist die Voraussetzung für den vollkommenen Markt. Es handelt sich dabei nur um theoretische Begriffe, denn in der Praxis treten sie nie ein. Der Markt ist aufgrund des oben bereits Gesagten stetigen Schwankungen ausgesetzt. Ein Marktgleichgewicht wäre dann gegeben, wenn Angebot und Nachfrage gleich wären, d. h. die angebotenen Mengen von Waren und Dienstleistungen würden den konkreten im Markt nachgefragten Mengen entsprechen. Da Angebot und Nachfrage den Preis bestimmen – ein unumstößliches Gesetz, das auch Marx akzeptieren musste – würde sich dadurch ein Gleichgewichtspreis ergeben. Der Preis ist letztlich die monetäre Grenze, die die Nachfrager bei dem bestehenden Angebot bereit sind zu zahlen. Hier entsteht eine Problemstellung zwischen dem sog. Gebrauchswert und dem Tauschwert, auf die ich hier nicht weiter eingehen möchte, aber zu einem späteren Zeitpunkt gerne noch einmal darauf zurückkomme[5].

Das Marktgleichgewicht ist der Zustand der Übereinstimmung von Angebot und Nachfrage. Das Angebot sind alle in einer Volkswirtschaft hergestellten Waren und Dienstleistungen. Die Nachfrage ist grundsätzlich die Menge des Geldes, denn ohne Geld können keine Waren nachgefragt werden. Nachfolgend eine Abbildung, die den mathematischen Zusammenhang grafisch darstellt:

Abbildung 1 Das Marktgleichgewicht[6]

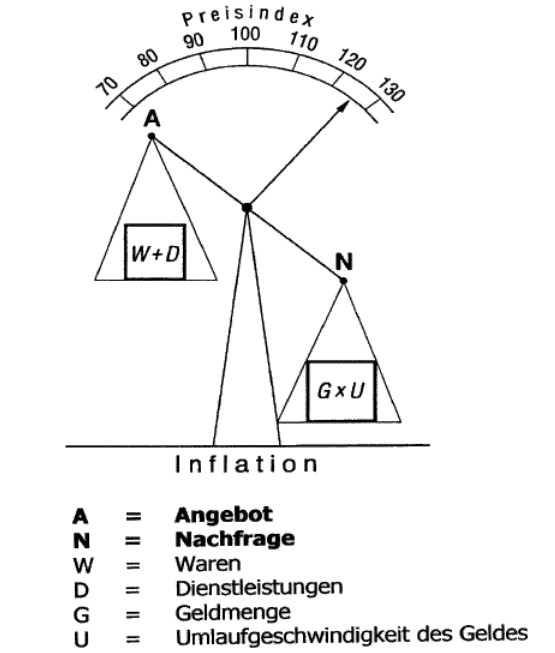

Eine Wirtschaft ist auf einen permanenten Geldfluss angewiesen, so wie unser Körper ohne ständiges neues Blut nicht überleben würde. Wie das Herz also Blut pumpt, ist die Zentralbank daran interessiert, ständig Geld zu drucken, den Leitzins zu regulieren oder zu erhöhen und ggf. andere Maßnahmen zu treffen, um die Preisstabilität (annähernd den Gleichgewichtspreis) zu erwirken. Da sie die Deflation (noch) wie der Teufel das Weihwasser scheut, will sie offiziell eine jährliche Inflation von zwei Prozent erzielen[7]. Damit fördert sie sogar die stetige Geldentwertung. Denn in einem Umfeld des Wirtschaftswachstums, das ja durch die Zinsforderungen geradezu provoziert wird, würde ein deflationärer Effekt auftreten, sollte die Geldmenge stagnieren. Denn mehr Wirtschaftsleistung bedeutet auch mehr Waren und Dienstleistungen. Bei stagnierender Nachfrage – womit immer das Geld gemeint ist, denn ohne Geld können keine Waren und Dienstleistungen nachgefragt werden – haben wir per definitionem Deflation. Das bedeutet, dass das Geld zunehmend an Wert gewinnt und Waren sowie Dienstleistungen für weniger Geld zu haben sind. Es herrscht ein Angebotsüberschuss bzw. Nachfragedefizit vor.

Gut veranschaulicht wird das Thema mit einer Waage, die statt Gewichte auf der einen Seite alle angebotenen Waren und Dienstleistungen und auf der anderen die im System vorhandene Geldmenge multipliziert mit der Umlaufgeschwindigkeit gegenüberstellt. Die Umlaufgeschwindigkeit ist deshalb interessant, da sich mit jedem Wechsel des Geldes also, wenn sich der Besitzer ändert, die Nachfrage erhöht. Ein 100-Euroschein, der nur einmal gedruckt wurde, kann jedoch in einem Zeitraum n viele x Male den Besitzer gewechselt haben. Der Schein wird demnach x Mal eingesetzt und entfaltet die entsprechende Nachfrage. In dem Bild schlägt die Anzeige nach rechts, also inflationär aus. Würden W + D, also das Angebot, „schwerer“ wiegen als G x U, würde der Ausschlag gen links, also deflationär erfolgen. Stünde der Pfeil auf 100, wäre der Markt im Gleichgewicht.

Abbildung 2 Inflation und Deflation auf der Waage veranschaulicht[8]

Abbildung 2 Inflation und Deflation auf der Waage veranschaulicht[8]

Deflation ist für Zentralbanker und im Allgemeinen für eine Volkswirtschaft schlimmer als eine „seichte“ Inflation, weshalb die Notenbanker die magischen 2 Prozent Entwertungsrate anpeilen. Der Grund besteht darin, dass in einem deflationären Umfeld die Menschen auf fallende Preise spekulieren und damit Geld horten. Damit wird dem Kreislauf aber das wichtige Blut entzogen. Der Körper würde schnell kollabieren. Wenn kein Geld im Umlauf ist, dann lohnt es sich einfach nicht mehr, Waren zu produzieren. Menschen werden entlassen, Löhne gekürzt, während die Schulden gleichbleiben und somit Schuldner dazu zwingen, die Ausgaben zu reduzieren. Da in einem Verschuldungssystem ein Großteil der Marktakteure verschuldet ist, hat dies massive Auswirkungen auf die Wirtschaftsleistung eines Landes. Ein weiteres Problem für die Notenbanker besteht darin, dass eine Deflation nicht so einfach zu regulieren ist wie bspw. die Inflation. Kommt es zu einer Geldentwertung, also zu steigenden Preisen, kann die Zentralbank z. B. den Leitzins erhöhen, um somit die Menge des Geldes zu reduzieren. Denken Sie daran, dass der Leitzins der Preis für das Zentralbankgeld darstellt und somit weniger nachfragt wird, wenn der Preis steigt. Dies ist im Übrigen die derzeitige Geldpolitik. Man versucht mit Zinserhöhungen die Inflation einzudämmen, was bisher auch nur mäßig Wirkung zeigt, da die Zinserhöhungen nicht ausreichen. Jedoch fürchten die Banker, der Wirtschaft zu sehr zu schaden. Umgekehrt ist es so, dass um Deflation zu verhindern, die Zinsen, also wieder der Preis für das Leihkapital, möglichst niedrig gehalten werden müssen. Hier sind den Notenbanken jedoch Grenzen gesetzt. Viel niedriger als null Prozent können sie nicht gehen. Negativzinsen gab es zwar auch schon, aber die waren zu marginal. Ein erhöhter Negativzins würde zudem ein erheblich panikmachendes Signal an die Märkte senden.

Obwohl sich die Märkte derzeit in einem inflationären Umfeld befinden, gibt es viele Anzeichen für eine aufkommende Deflation, die vor allem durch eine sich anbahnende Kreditklemme im Bankensektor zustande kommen könnte. Ein ähnliches Ereignis, wie in Japan in den 1990er Jahren, könnte ebenfalls bald in den USA stattfinden. Später dazu mehr.

Japan steckt seit den 1990er Jahren in einem großenteils deflationären Umfeld. Der wesentlichste Grund dafür ist das Platzen der Immobilienblase, wodurch die Wirtschaft massiv angeschlagen wurde. Der Nikkei, der mit 225 Unternehmen sowas wie der japanische DAX ist, brach von seinem absoluten Hoch 1989 um fast drei Viertel zusammen (von 40.000 in 1989 auf 16.000 in 1992). Viele damalige Kreditgeschäfte wurden mit überteuerten Immobilien besichert. Die Kredite wurden faul, wodurch der gesamte Finanzsektor massiv unter Druck geriet. Viele Geldhäuser mussten Konkurs anmelden und es kam zu einer Kredit- bzw. Finanzklemme, in der kein Geld mehr durch Banken in den Kreislauf gelang. Derzeit ist allerdings auch Japan von der Inflation geprägt. Ob es jedoch aus dem deflationären Umfeld nachhaltig herauskommen wird, bleibt noch abzuwarten.

Die Great Depression, die oftmals auf den Schwarzen Donnerstag 1929 – in Europa auch als Schwarzer Freitag bekannt – reduziert wird, war eine Kette von Ereignissen, die direkt in die Deflation führte, womit die Massenarbeitslosigkeit sowie massive Proteste und gesellschaftliche Unruhen einhergingen. Sie war im Übrigen nach einer Hyperinflation in Deutschland eingetreten, die nicht solche zerwerfenden Auswirkungen hatte wie die Deflation.

Das südamerikanische Land kämpft seit 2013 mit einer anhaltenden Wirtschaftskrise. Bereits zuvor waren zweistellige Inflationsraten nichts Außergewöhnliches, doch ab 2015 wurden sie dreistellig, um 2018 bereits bei fast 20.000 Prozent zu liegen. Ein Jahr später hatte das Land laut Daten des Internationalen Währungsfonds (IMF) einen Verbraucherpreisindex von über 65.000 Prozent gegenüber dem Vorjahr[9]. Das lateinamerikanische Land zeigt, wie schnell aus einer galoppierenden Inflation eine Hyperinflation werden kann und welche Auswirkungen dies für die Bevölkerung hat. Auf dem Höhepunkt der COVID-Krise in 2021 lebten über zwei Drittel der Bevölkerung in extremer Armut und mussten mit weniger als zwei Dollar am Tag auskommen.[10]

Ungleichgewichte im Markt sind nicht nur üblich, sondern permanenter Status. Das Pendel schlägt entweder in Richtung Inflation oder Deflation. Ein Gleichgewicht herrscht nicht dauerhaft vor. Innerhalb des Verschuldungssystems ist es nur eine Frage, wie hoch der Ausschlag des Pendels sein wird. Dafür zu sorgen, dass dieser nicht zu groß wird, ist Aufgabe der Notenbank. Preisstabilität im engeren Sinne gibt es daher nicht. Die planmäßige Entwertung des Geldes um zwei Prozent jährlich, ist ein Versuch die Nachfrage weiter anzuregen, um zu verhindern, dass die Kapitalmärkte austrocknen. Gleichzeitig muss die Notenbank jedoch aufpassen, dass das Pendel nicht zu weit ausschlägt und es zu einer galoppierenden oder gar zu einer Hyperinflation[11] kommt.

[1] Benannt nach Charles Ponzi (1882-1949), einem italienisch-stämmigen in die USA immigrierter Trickbetrüger, der seine Kunden um umgerechnet mehr als 200 Millionen US-Dollar geprellt hatte. Daher kommt auch der Begriff der Ponzi-Masche.

[2] Mittlerweile hat sich für die Schuldner-Unternehmen dieser Finanzierungsart der Begriff des Zombi-Unternehmens durchgesetzt. Je mehr Akteure die dritte Finanzierungsart anwenden, desto „zombifizierter“ ist auch die Volkswirtschaft.

[3] Ende 2022 lag das Geldvermögen aller privaten Haushalte, also ohne Unternehmen und Institutionen laut Statista bei 7,253 Milliarden EUR. STATISTA (2023). Geldvermögen der privaten Haushalte in Deutschland vom 4. Quartal 2017 bis zum 4. Quartal 2022. Verfügbar unter: https://de.statista.com/statistik/daten/studie/37880/umfrage/geldvermoegen-der-privathaushalte-in-deutschland/ (07.05.2023)

[4] Vgl. hierzu ifo (2019). Der Zusammenhang zwischen Verschuldung, Budgetzusammensetzung und volkswirtschaftlichem Wachstum. Ifo Institut, München

[5] Da dieses Problem derartig komplex ist, würde ein Exkurs den Rahmen sprengen, kann jedoch in einer gesonderten Arbeit erfolgen.

[6] Die Grafik stammt von BPB (2023). Marktgleichgewicht. Das Lexikon der Wirtschaft. Verfügbar unter: https://www.bpb.de/kurz-knapp/lexika/lexikon-der-wirtschaft/20077/marktgleichgewicht/ (08.05.2023)

[7] Vgl. dazu PM von EZB. Verfügbar unter: https://www.ecb.europa.eu/press/pr/date/2021/html/ecb.pr210708~dc78cc4b0d.de.html (07.05.2023)

[8] Die Grafik stammt von der Sachwerte-Einkaufsgemeinschaft um Dr. Jürgen Müller. Verfügbar unter: https://www.goldsilber.org/wahre-inflation.php (08.05.2023)

[9] Vgl. dazu STATISTA (2023A). Venezuela: Inflationsrate von 1981 bis 2022 und Prognosen bis 2024. Veröffentlicht auf statista.com in April 2023. Verfügbar unter: https://de.statista.com/statistik/daten/studie/321194/umfrage/inflationsrate-in-venezuela/ (08.05.2023)

[10] Vgl. dazu BL (2021). Studie: Extreme Armut in Venezuela nimmt weiter zu. Blickpunkt Lateinamerika. Veröffentlicht am 05.10.2021. Verfügbar unter: https://www.blickpunkt-lateinamerika.de/artikel/studie-extreme-armut-in-venezuela-nimmt-weiter-zu/ (08.05.2023)

[11] In der Literatur versteht man unter einer galoppierenden Inflation eine jährliche Teuerungsrate von mindestens 20 Prozent. Die Hyperinflation liegt bei mindestens 50 Prozent.